Wie funktioniert eine Vermögensverwaltung und für wen lohnt es sich sein Vermögen verwalten zu lassen? Wer seine Geldanlage von einem unabhängigen Vermögensverwalter betreuen lässt, muss sich nicht selbst am Finanzmarkt auskennen und kann die Zeit, die Andere mit Recherchen, Kursbeobachtungen und Aktienhandel verbringen, für die schönen Dinge im Leben verwenden. Dabei kann er stets sicher sein, dass der Vermögensverwalter in seinem Sinne handelt, denn dieser ist einzig seinen Mandanten verpflichtet. Er ist an keinen Produktanbieter gebunden und erhält keine Vertriebsprovisionen. So sucht er die besten am Markt verfügbaren Anlagen nach den jeweiligen Kundenvorgaben aus.

Ein unabhängiger Vermögensverwalter übernimmt die Betreuung von Anlagevermögen für seine Mandanten. Experten überwachen die Finanzmarktentwicklungen und erarbeiten Anlagestrategien unter Berücksichtigung der aktuellen Marktlage und möglicher zukünftiger Entwicklungen. Der Vermögensverwalter trifft dabei ständig individuelle Anlageentscheidungen für seine Mandantschaft – und zwar in dem Rahmen, der ihm dafür vorgegeben wurde.

Wie funktioniert eine Vermögensverwaltung?

Damit die Kunden stets über alle Entwicklungen informiert sind, haben sie Online-Einsicht in ihre Konten, erhalten regelmäßig Depotberichte und besprechen mindestens einmal im Jahr Entwicklungen, Aussichten und individuelle Rahmenbedingungen mit ihrem persönlichen Betreuer.

Eine Vermögensverwaltung ist also perfekt für alle, die

- sich nicht selbst um ihre Anlagen kümmern möchten,

- nicht gerne selbst Entscheidungen treffen,

- sich nicht für Finanzen interessieren,

- keine Zeit haben, Wirtschafts- und Kapitalmarktentwicklungen zu beobachten,

- von der Vielfalt von Finanzprodukten überfordert sind,

- des Produktvertriebs mit Interessenkonflikten überdrüssig sind und

- einen vertrauensvollen Partner für die Zusammenarbeit suchen.

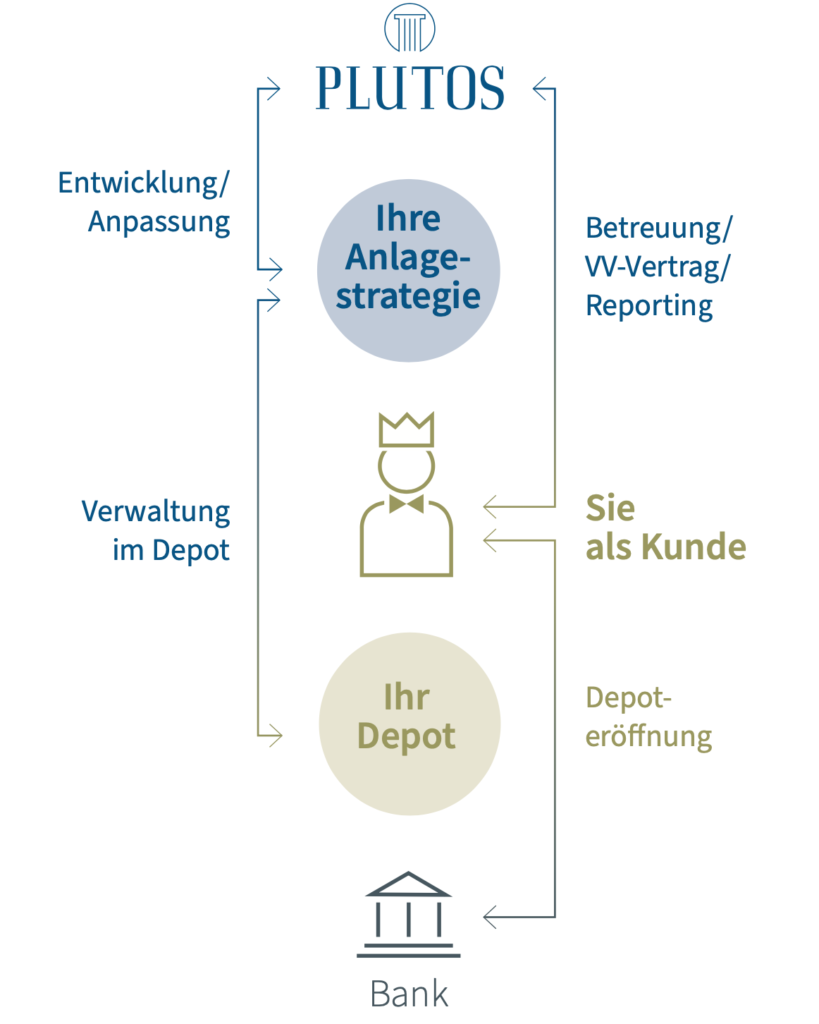

Vertragsbeziehungen: die Grundlage der Zusammenarbeit

Bevor ein Vermögensverwalter für den Kunden tätig werden kann, müssen die vertraglichen Rechte und Pflichten zwischen Kunden und den beteiligten Dienstleistern festgehalten werden. Das ist besonders wichtig, da hier ein besonderes Vertrauensverhältnis entsteht, wenn der Kunde die Entscheidungsgewalt an seinen Vermögensverwalter abgibt.

Beim Vertragsschluss mit dem Vermögensverwalter unterzeichnet der Kunde Unterlagen des Vermögensverwalters sowie die erforderlichen Dokumente zur Konto- und Depoteröffnung bei der Depotbank. Denn auch, wenn Vermögensverwalter bankenunabhängig arbeiten, benötigt der Kunde eine Depotbank, die das Vermögen auf den Namen des Kunden verwahrt. Der Vermögensverwalter erhält eine Transaktionsvollmacht, die jederzeit widerrufen werden kann.

Auch wenn der Kunde davon nichts mitbekommt, müssen im Vorfeld natürlich auch die Grundlagen der Zusammenarbeit zwischen der jeweiligen Depotbank und Vermögensverwalter verhandelt und vertraglich festgehalten sein. In der Regel arbeiten Vermögensverwalter nur mit ausgewählten Depotbanken zusammen. Sie setzen meist auf Online-Banken und spezielle Banken für Vermögensverwalter, die sich mit attraktiven Konditionen und der Betreuung speziell auf die Bedürfnisse von Vermögensverwaltern und ihren Kunden ausgerichtet haben.

Es entsteht eine vertragliche Dreieckbeziehung zwischen Vermögensverwalter und Kunden, Kunden und Depotbank sowie Depotbank und Vermögensverwalter.

Der Vermögensverwaltungsvertrag

Die Vertragsbeziehung zwischen Kunden und Vermögensverwalter ist das Herzstück der Zusammenarbeit. Hier erteilt der Kunde rechtlich verbindlich die Transaktionsvollmacht für das Vermögen auf Konten und Depots und legt mit der Anlagestrategie die Grenzen für die Handelsberechtigung fest. Auch die Vergütung der Dienstleistung, Kündigungsmöglichkeiten sowie Details zu Berichterstattung und Verlustmeldungen werden hier ausführlich geregelt.

Auf dieser Basis betreut der Vermögensverwalter das Vermögen nach der individuell mit dem Mandanten vereinbarten Strategie. Er kann selbstständig Käufe oder Verkäufe sowie Umbuchungen innerhalb der Konten vornehmen und somit schnell auf Entwicklungen an den Kapitalmärkten reagieren und das Portfolio optimieren.

Wichtige Vereinbarungen in einem Vermögensverwaltungsvertrag:

- Anlagestrategie: Auf Basis von Vermögens- und Risikoangaben des Kunden wird dessen Risikotragfähigkeit ermittelt und festgelegt, welche Anlageinstrumente der Vermögensverwalter nutzen und wie hoch er sie im Gesamtportfolio gewichten darf.

- Vergütungsmodell: Ob All-In-Fee, prozentualer Anteil am Gesamtvermögen oder erfolgsorientierte Vergütung. Hier erfährt der Kunde, die Kosten der Vermögensverwaltung. Übrigens: Vermögensverwalter sind für eine bessere Transparenz verpflichtet, den Gesamtbetrag der angefallenen Gebühren auszuweisen.

- Reportingfrequenz: Hier wird festgelegt, wie oft der Kunde ausführliche Informationen über Stand, Zusammensetzung und Entwicklung des Vermögens erhalten möchte. Die Berichterstattung muss mindestens quartalsweise erfolgen.

- Benchmark: Vermögensverwalter müssen als Anhaltspunkt für die Wertentwicklung des Vermögens einen passenden Vergleichswert angeben.

- Verlustschwelle: Ein Highlight der unabhängigen Vermögensverwaltung. Der Kunde vereinbart, bei welchem Verlust der Vermögensverwalter ihn informieren muss. Standardmäßig sind das 10 % vom Ausgangswert.

- Datenschutz: Auch das muss sein. Der Kunde ermächtige den Vermögensverwalter, Kontaktdaten zu speichern und ihn persönlich kontaktieren zu dürfen und gleichzeitig vertrauensvoll mit den Daten umzugehen.

Der Konto- und Depotvertrag

Für die Verwaltung von Vermögen benötigt der Kunde eine Depotbank, die als Plattform für die Abwicklung aller Transaktionen und zur Verwahrung von Wertpapieren und Guthaben dient. So bleibt der Kunde Eigentümer seines Vermögens, hat jederzeit Einsicht und Zugriff auf sein Vermögen und kann auch Geld entnehmen. Oft arbeiten Vermögensverwalter dabei mit renommierten und kostengünstigen Direktbanken oder speziellen Banken für Vermögensverwalter zusammen.

Der Kunde muss ein Depot mit einem Abwicklungskonto eröffnen. Die Eröffnung übernimmt der Vermögensverwalter. Er stellt auch die erforderlichen Eröffnungsunterlagen zum Unterzeichnen zur Verfügung. Dazu gehören in der Regel mindestens

- die Kontoeröffnung an sich,

- der WphG-Bogen,

- eine Datenschutzerklärung,

- die Transaktionsvollmacht für den Vermögensverwalter

- und der Antrag für das Online-Banking.

Der Vermögensverwalter hat keinen direkten Zugriff auf das Barvermögen und kann grundsätzlich kein Guthaben auf fremde Konten transferieren. Der Kunde kann jedoch ein oder mehrere Referenzkonten angeben, auf die der Vermögensverwalter überweisen kann. Alle anderen Transaktionen, zum Beispiel die Überweisung ans Finanzamt oder ein Immobilienkauf, sind nur mit Unterschrift des Kunden selbst möglich.

Fazit: Wie funktioniert eine Vermögensverwaltung?

Mit einer unabhängigen Vermögensverwaltung verzichten Kunden darauf, ihr Vermögen ständig selbst zu kontrollieren. Sie geben Anlageentscheidungen ab und haben so mehr Zeit für andere Dinge im Leben. Dabei können sie sicher sein, dass sich Experten in ihrem Sinne um das Vermögen kümmern. Eine Bank kommt einzig als Verwahrstelle von Vermögenswerten ins Spiel. Sie wickelt Transaktionen mit geringen Kosten ab. Der Vermögensverwalter wird vom Kunden selbst für seine Leistung vergütet. So sind Interessenkonflikte, wie sie durch Vertriebsprovisionen durch Produktanbieter entstehen, ausgeschlossen.

Informieren Sie sich auch gerne darüber, was eine unabhängige Vermögensverwaltung ist. Mehr zu unserer Vermögensverwaltung in Frankfurt finden Sie hier.

* Aus Gründen der besseren Lesbarkeit wird im Blogartikel auf die gleichzeitige Verwendung weiblicher und männlicher Sprachformen verzichtet und das generische Maskulinum verwendet. Sämtliche Personenbezeichnungen gelten gleichermaßen für beide Geschlechter.