Heutzutage gibt es unterschiedliche Möglichkeiten der Altersvorsorge mit Investmentfonds. Und obwohl das Thema in Zeiten der Negativzinsen wichtiger denn je ist, herrscht wenig Aufklärung in der Gesellschaft. In diesem Beitrag erfahren Sie, worauf es bei der Altersvorsorge mit Investmentfonds ankommt. Doch starten wir mit der Frage, warum man überhaupt fürs Alter vorsorgen sollte:

Warum überhaupt für das Alter vorsorgen?

Sparen für den Ruhestand scheint angesichts des anhaltenden Zinstiefs ein sinnloses Unterfangen. Die fehlenden Zinsen lassen langfristige Investitionen unattraktiv erscheinen. Aber nicht nur das, auch die enorme Geldmengenausweitung bedroht weltweit Sparguthaben. Bei der Anlage in Festgeld oder Tagesgeld droht Geldverlust durch Negativzinsen und Inflation. Da scheint es besser zu sein, Vermögen rasch auszugeben, anstatt es zu horten. Doch Altersvorsorge ist wichtiger geworden, denn je – auch mit Investmentfonds.

Die gesetzliche Rente beträgt heute durchschnittlich etwa 50% des letzten Bruttogehalts vor Renteneintritt. Um im Alter den Lebensstandard zu halten, sind jedoch 80% nötig. Für die kommenden Generationen sieht es noch düsterer aus. Dass die Rentenhöhe aufgrund der alternden Bevölkerungsstruktur mit immer weniger Erwerbstätigen zukünftig eher sinken als steigen wird, ist lange kein Geheimnis mehr. Zusätzlich bedrohen die finanziellen Auswirkungen der Corona-Pandemie die Kaufkraft der nominalen Renten. Vorsorgen ist wichtiger als jemals zuvor und je früher man damit beginnt, umso besser. Denn die Chancen auf hohe Renditen sind am besten, wenn man über einen langen Zeithorizont spart.

Investmentfonds als attraktive Lösung für die Altersvorsorge

Um das für die Altersvorsorge angesparte Vermögen nicht der Geldwertvernichtung durch ausufernde Geldvermehrung und unkontrollierte Notenbankpolitik auszusetzen, gilt es renditestarke Alternativen zu Sparbuch und Tagesgeld zu finden. Investmentfonds sind eine einfache und komfortable Form, sein Vermögen auf viele Anlagen zu verteilen. Dabei müssen Sie nicht nur in Aktien investieren. Je nach Risikomentalität kommen auch Anleihen, Immobilien oder Edelmetalle in Betracht.

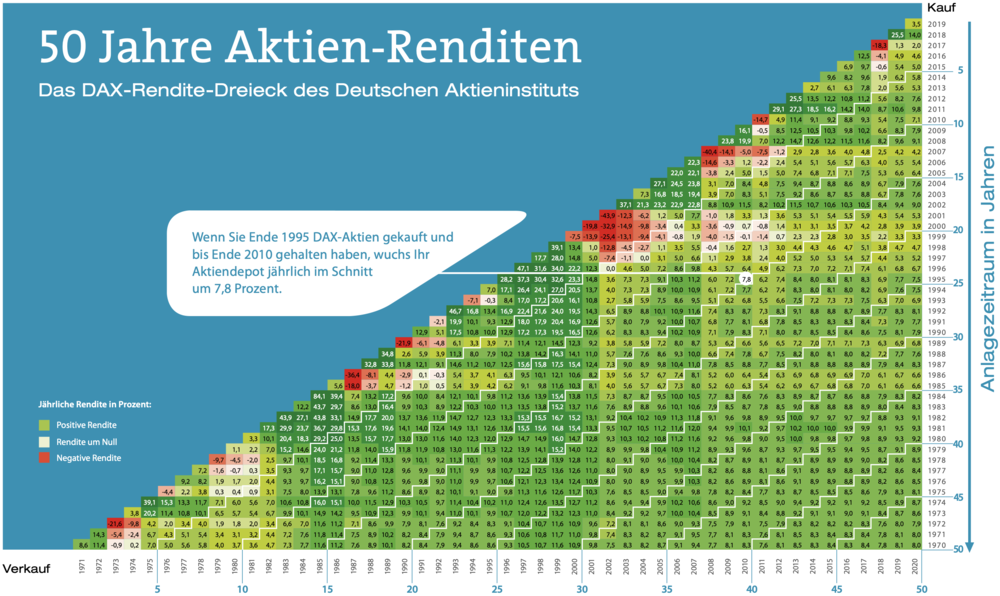

Die breite Streuung reduziert das Verlustrisiko von Investmentfonds gegenüber einer Einzelanlage. Dabei sollte am besten nicht nur auf 10 Jahre, sondern gleich auf 20 oder 30 Jahre angelegt werden. Hier ist das Risiko, einen Verlust einzufahren, am geringsten. Das Deutsche Aktieninstitut zeigt auf: Wer in den vergangenen Jahren mindestens 12 Jahre im Deutschen Aktienindex „DAX“ investiert war, hat auch zu den Tiefpunkten vergangener Krisen niemals einen Verlust eingefahren. Kurzfristige Aktienanlagen bieten dagegen hohe Kurschancen und Verlustrisiken. Die DAX-Renditen für eine Investition über fünf Jahre liegt seit Berechnungsbeginn 1971 zwischen -9,4% p.a. bei Verkauf im Jahr 2004 und +29,8% in 1986.

Regelmäßiges Sparen lohnt sich

Doch es ist der Spareffekt, der Investmentfonds als Vorsorgeform für das Alter besonders attraktiv macht. Laut Berechnungen des VZ Vermögenszentrums reduziert sich das Verlustrisiko eines Fondssparplans nach 15 Jahren auf null. Das DAX-Renditedreieck für regelmäßiges Sparen in den Deutschen Aktienindex zeigt: Wer in der Vergangenheit mindestens 13 Jahre durchgehalten hat, konnte mit einer positiven Rendite zwischen 0,7 und 15,4% pro Jahr rechnen. Bei einem Anlagehorizont von 20 Jahren warfen Sparpläne durchschnittlich eine jährliche Rendite von 8,5% ab.

Vor den Schwankungen des Aktienmarktes sollten Fondssparer also keine Angst haben. Ganz im Gegenteil: Kursschwächen während der Ansparphase tragen zu einem günstigen durchschnittlichen Kaufkurs bei. Das zahlt sich aus, sobald die Börsen wieder beginnen zu steigen. Für unerfahrene Anleger minimiert der regelmäßige Kauf in guten und schlechten Marktphasen zudem das Risiko, einen schlechten Einstiegszeitpunkt zu erwischen.

Für einen zusätzlichen Renditevorteil sorgt der sogenannte Cost-Average-Effekt: Indem man regelmäßig einen festen Betrag investiert statt eine feste Anzahl von Anteilen zu kaufen, erwirbt man in guten Marktphasen, wenn Aktien teuer sind, weniger Fondsanteile als in schlechten Marktphasen. Man geht also mit einem Fondssparplan automatisch auf Schnäppchenjagd.

Möglichkeiten der Altersvorsorge mit Investmentfonds

Es gibt verschiedene Möglichkeiten Investmentfonds als Altersvorsorge zu nutzen. Ob klassischer Fondssparplan, Riester-Fondssparen oder fondsgebundene Versicherung – wir stellen die wichtigsten Formen vor. Welches im Einzelfall die richtige Lösung ist, hängt von der Anlagementalität, den persönlichen Präferenzen und steuerlichen Rahmenbedingungen ab.

Klassischer Fondssparplan

Ein Fondsparplan bietet keine staatliche Förderung, er ist aber die flexibelste Art, mit Investmentfonds fürs Alter vorzusorgen. Er lässt sich jederzeit stoppen oder pausieren. Der Sparbeitrag lässt sich anpassen oder der Fonds wechseln. Wer schwache Marktphasen nutzen möchte, kann sogar einmalige Sonderinvestitionen tätigen. Auch ein vorzeitiger Verkauf ist möglich, so kommt man jederzeit an sein Geld. Nahezu jeder Investmentfonds lässt sich mit einem Mindestbetrag zwischen 25 und 50 Euro besparen. Die Kaufgebühren sind von Depotbank zu Depotbank unterschiedlich, sie liegen in der Regel zwischen 1 und 2%. Manche Banken haben auch kostenfreie Fonds speziell für das Fondssparen im Angebot.

Da Fondssparpläne im Gegensatz zu Versicherungslösungen keine Abschlusskosten haben, fließt der Sparbeitrag ab dem ersten Euro in das Vorsorgevermögen. Der Nachteil: Eine Kapitalgarantie gibt es nicht, Kursverluste muss man im Zweifelsfall aussitzen. Um die Gefahr eines Kurseinbruchs kurz vor Rentenbeginn zu minimieren, sollte man fünf Jahre vorher beginnen, das Risikokapital schrittweise zu reduzieren und in sicherere und täglich verfügbare Anlagealternativen umzuschichten.

Vorteile des Fondssparens im Überblick:

- Breite Fondsauswahl

- Flexibel

- Kostengünstig

- Jederzeit verfügbar

Fondsgebundene Versicherungen

Risikoaverse Anleger, die Schwankungen und Kursverluste der Kapitalmärkte fürchten, schaffen den Spagat zwischen den Renditechancen eines Fonds und ihrem Sicherheitsbedürfnis mit einer fondsgebundenen Versicherung. Diese bieten eine Kapitalgarantie und oft noch viele zusätzliche Absicherungsmöglichkeiten wie einen Hinterbliebenenschutz, Leistungserhöhungen bei Pflegebedürftigkeit oder die Übernahme der Beiträge durch die Versicherung bei Erwerbsunfähigkeit. Solche Sicherungsmechanismen kosten natürlich Geld und Versicherungen gelten daher verhältnismäßig teuer.

Neben den laufenden Kosten fallen Abschlusskosten auf die Versicherungssumme, also das gesamte kompletten Sparvolumen, an. Diese knabbern nicht nur an der Gesamtrendite, kosten auch an der Flexibilität. Da die Gesamtkosten geballt in den ersten fünf Jahren fällig werden, die der Anspareffekt in dieser Zeit fast null. Erst danach baut sich das Altersvermögen sukzessive auf. Deswegen lohnen sich Versicherungen aus Renditegesichtspunkten oft nur, wenn man auch wirklich bis zum Schluss durchhält. Staatliche Zulagen und Steuervorteile machen diese Form der Altersvorsorge wiederum attraktiver.

Vorteile fondsgebundener Versicherungen im Überblick:

- Staatliche Zulagen und Steuervorteile

- Kapitalgarantie

- Weitere Absicherungsleistungen möglich

Riester-Fondssparplan

Mit Riester-Fondssparplänen nutzen Anleger die staatliche Förderung und kommen in den vollen Genuss der Fondsentwicklung. Auf Sicherheit müssen sie dennoch nicht verzichten, eingezahlte Beiträge und staatliche Zulagen sind zum Ende der Laufzeit garantiert. Allerdings ist das Kapital im Gegensatz zu ungeförderten Fondssparplänen nur bedingt verfügbar. Es gilt meist eine Kündigungsfrist, und wer die Zuschüsse kassieren will, darf das angesparte Kapital bis zum Rentenbeginn nicht antasten. Auch dann können nur 30 % des Vermögens ausgezahlt werden, der Rest fließt in einen Auszahlplan.

Da bei Riester-Fondssparplänen lediglich Transaktionsgebühren und laufende Verwaltungsgebühren anfallen, hat man im Gegensatz zu Versicherungen auch bei einem frühzeitigen Stop des Vertrags bereits Vermögen angespart. Wichtig zu wissen: Es lässt sich nicht in jeden beliebigen Fonds investieren. Die Fondsanbieter müssen die Kapitalgarantie mit einer besonderen Anlagestrategie, bei der sie gewisse Vermögensteile in Anleihen investieren, gewährleisten. Dafür haben dafür spezielle Produkte entwickelt. Einige bieten allerdings Riester-Fondssparpläne mit ETFs an.

Vorteile von Riester-Fondssparplänen im Überblick:

- Kostengünstiger

- Staatliche Förderung möglich

- Kapitalgarantie plus Renditechancen des Fonds

Die besten Investmentfonds für die Altersvorsorge

Welche Investmentfonds sich am besten für die Altersvorsorge eignen, hängt vom persönlichen Risikoempfinden ab. Grundsätzlich empfiehlt es sich, die Sparbeiträge auf verschiedene Fonds unterschiedlicher Anlageklassen, Regionen oder Themen zu verteilen. Wenn man den gängigen Mindestanlagebetrag von 25 Euro bestmöglich aufteilen will, wählt man am besten einen weltweiten Aktienfonds oder einen Mischfonds. Über einen solchen Mischfonds können Anleger sich an verschiedenen Anlageklassen gleichzeitig beteiligen, ohne den Sparbeitrag aufteilen zu müssen. Unser langjährig erfolgreicher Plutos – Multi Chance Fund investiert beispielsweise flexibel in die vielversprechendsten Zukunftstrends weltweit und nutzt dafür verschiedenen Anlageklassen. Er setzt angesichts drohender Geldwertvernichtung derzeit vor allem auf Aktien und Edelmetalle und sichert Risiken je nach Marktphase selektiv ab.

Ob ETFs oder aktiv gemanagte Investmentfonds die bessere Wahl bei der Altersvorsorge mit Investmentfonds sind, lässt sich so einfach nicht beantworten. ETFs sind mit geringen laufenden Kosten grundsätzlich eine kostengünstige Alternative. Wer Spaß daran hat, seine Sparbeiträge selbst aufzuteilen und regelmäßig an die wirtschaftlichen und geldpolitischen Rahmenbedingungen anzupassen, stellt sich mit ETFs ein individuelles und transparentes Portfolio zusammen. Es gibt aber auch eine Reihe aktiv gemanagter Fonds, die über Jahre hinweg eine hervorragende Leistung vorweisen und gegenüber ETFs in Sachen Rendite und Risiko die Nase vorn haben. Sie sind eine gute Wahl für Sparer, die einmalig die Rahmenbedingungen festlegen und sich dann nicht mehr um ihre Anlage kümmern wollen. Mehr über die Vor- und Nachteile von ETFs im Gegensatz zu aktiv gemanagten Investmentfonds erfahren Sie in unserem Beitrag „Aktiver Fonds vs. ETF: Der umfangreiche Vergleich“.

Wenn Sie auch weiterhin über die Entwicklung unserer Fonds informiert bleiben wollen, dann können Sie jetzt hier unseren kostenfreien Newsletter abonnieren.

Newsletter abonnieren

Melden Sie sich für unseren monatlichen Newsletter an, um zukünftig über aktuelle Beiträge, Podcasts und Finanz-News informiert zu bleiben.

Wichtige Hinweise: Die in der Rubrik zur Verfügung gestellten Informationen erfolgen nach bestem Wissen und Gewissen. Informationen im Rahmen von Finanzanlagen unterliegen aber stetiger Veränderungen und wechselnder Einschätzungen. Eine Haftung wird ausgeschlossen. Sofern in den Darstellungen Charts verwendet werden, beziehen sich diese auf den dort angegebenen vergangenen Zeitraum, die angegebene Währung und es ist angegeben, ob es sich um eine Betrachtung vor oder nach Kosten handelt. Eine Kurs- oder Wertentwicklungen in der Vergangenheit ist kein verlässlichen Indikator für zukünftige Ergebnisse. Jede Finanzanlage hat bestimmte Risiken, bitte beachten Sie die Risikohinweise. Die Plutos Vermögensverwaltung AG ist ein kommerzieller Anbieter, die Ausführungen können daher auch werbliche und bezahlte Elemente beinhalten. Die Informationen stellen keine Anlageberatung oder Kauf- oder Verkaufsempfehlung dar, sondern sind eine Momentaufnahme der Finanzmärkte. Wir empfehlen grundsätzlich vor jeder Entscheidung die Beratung durch Ihre Bank oder einen unabhängigen Vermögensverwalter. Die Plutos Vermögensverwaltung AG erhält, sofern nicht anders angegeben, keine besondere Vergütung für die veröffentlichten Beiträge. Sofern sie aber Funktionen im Rahmen einer dargestellten Finanzanlage wahrnimmt, kann sie hierfür eine Vergütung erhalten. Zur weiteren Information beachten Sie bitte die rechtlichen Hinweise.

2 Antworten