Was bedeutet ESG?

ESG steht für „Environment, Social, Government“, oder auf Deutsch „Umwelt, Soziales, Unternehmensführung“. Nach diesen drei Kriterien bewerten Investoren, ob Geldanlagen ihren ökologischen, sozialen und ethischen Wertvorstellungen entsprechen. Welchen Beitrag leistet eine Anlage beispielsweise zum schonenden Einsatz von Ressourcen, einer klimaneutralen Produktion oder einer fairen Behandlung von Mitarbeitern, Geschäftspartnern und Kunden? Dabei geht es also nicht wie so oft um die Rendite, sondern um die nicht-finanzielle Bewertung von Investitionen.

ESG-Fonds, ESG-Zertifikate oder ganz allgemein ESG-Investments: Der Begriff ESG hat sich mittlerweile als gängige Bezeichnung für nachhaltige Anlagen durchgesetzt. Manchmal ist in diesem Zusammenhang auch von „Impact Investing“ oder „Socially Responsible Investing“ die Rede. Genau genommen werden aber gar nicht einzelne Anlageprodukte nach ESG Standards bewertet, sondern die Unternehmen, in die investiert wird. Ein Beispiel: Der Manager eines nachhaltigen Aktienfonds prüft anhand ausgewählter ESG-Kriterien, ob die Unternehmen, die er in sein Portfolio aufnehmen möchte, nachhaltig wirtschaften. Der Produktanbieter würde seinen Fonds dann als ESG-Fonds deklarieren.

Die ESG-Kriterien im Überblick

Es gibt keine allgemeingültige Liste mit speziellen ESG-Kriterien. Die Gesichtspunkte, die für die Bewertung herangezogen werden können, leiten sich aus zahlreichen europäischen und internationalen Normen wie zum Beispiel der „Internationalen Umweltmanagementnorm“ (ISO 14001), den „OECD-Leitsätzen für multinationale Unternehmen“, dem „UN Global Compact“ oder dem „Internationalen Standard für gute Corporate Governance“ (ISO 37000) ab. Diese bieten Verhaltensregeln für Unternehmen, die den Umweltschutz, den Umgang mit Menschenrechten oder eine verantwortungsvolle Unternehmensführung betreffen.

E wie „Environment“ (Umwelt)

Das „E“ in ESG steht für ökologische Aspekte wie Umweltverschmutzung, die Emission von Treibhausgasen und Schadstoffen, Energieeffizienz, den Verbrauch von Ressourcen oder aber den Schutz der Artenvielfalt. Dabei wird zum Beispiel hinterfragt, wie Unternehmen

- zur Abmilderung des Klimawandels beitragen,

- CO2 – und Schadstoffemissionen reduzieren,

- in erneuerbare Energien investieren oder diese nutzen,

- mit Energie, Wasser und anderen Rohstoffen umgehen,

- ihre Logistik nachhaltig und effizient gestalten,

- ihre Produktion möglichst umweltverträglich ausrichten oder

- moderne nachhaltige Produkte und Technologien einsetzen.

S wie „Social“ (Sozial)

Das „S“ in ESG deckt soziale und gesellschaftliche Gesichtspunkte ab. Dazu gehören Arbeitsbedingungen und Gesundheitsschutz, Vielfalt im Unternehmen oder das gesellschaftliche Engagement. Dabei wird beleuchtet, ob oder auf welche Art und Weise Unternehmen auf allen Ebenen der Wertschöpfungskette

- zentrale Arbeitsrechte einhalten,

- Standards für Arbeitssicherheit und Gesundheitsschutz umsetzen,

- faire Bedingungen am Arbeitsplatz, angemessene Entlohnung sowie Aus- und Weiterbildungsmöglichkeiten schaffen,

- sich für die Einhaltung von Menschenrechten und gegen Diskriminierung einsetzen,

- gesellschaftliche Verantwortung übernehmen.

G wie „Government“ (Unternehmensführung)

Das „G“ in ESG bezieht sich auf eine verantwortungsbewusste, transparente und faire Unternehmensführung, welche optimalerweise nachhaltige Unternehmenswerte verfolgt und die Unternehmensprozesse effektiv steuert und kontrolliert. Dazu wird zum Beispiel untersucht, ob bzw. wie Unternehmen

- geltende Gesetze und Regelwerke einhalten,

- ihre Unternehmenswerte leben und interne Richtlinien befolgen,

- offen und transparent kommunizieren,

- klare Prozesse zur Steuerung und Kontrolle des Unternehmens implementieren,

- Chancengleichheit und Diversity unterstützen,

- fair mit Kunden, Geschäftspartnern und Wettbewerbern umgehen,

- Bestechung, Korruption und Geldwäsche verhindern und

- Geschäftsführung und Aufsichtsgremien zum nachhaltigen Handeln verpflichten.

Keine gesetzlichen Vorschriften für ESG-Investments

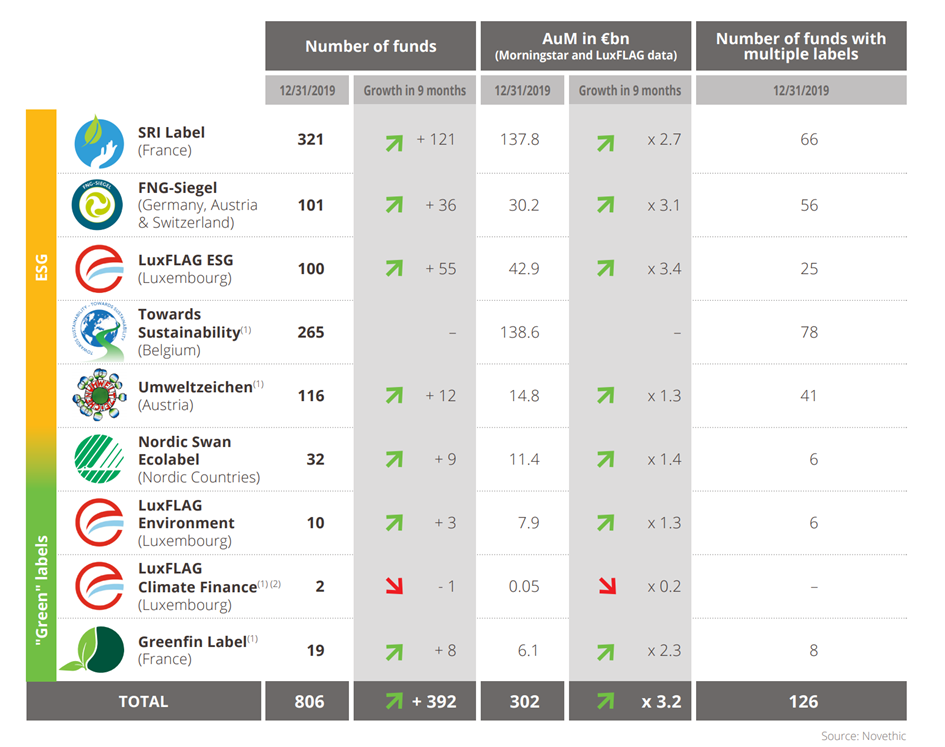

Derzeit gibt es keine einheitlichen Mindeststandards oder offiziell zugelassene Produktbezeichnungen für nachhaltige Geldanlagen. Jeder Anbieter verfolgt andere Nachhaltigkeitsaspekte und nicht immer deckt ein Produkt alle Bereiche der ESG Standards ab. Auch wenn im Namen „ökologisch“; „grün“, „klimafreundlich“ oder „ESG“ stecken – hinter jedem Produkt können sich ganz verschiedene Anlagegrundsätze verbergen und nicht immer ist es das, was der Produktname verspricht. Ein einheitliches Gütesiegel, mit dem sich die Qualität und Seriosität von ESG-Anlagen oder Anbietern messen lassen, gibt es nicht. Die am Markt anerkannten Öko-Label befolgen ganz unterschiedliche Bewertungsansätze und sind untereinander nicht vergleichbar. Investoren müssen sich also selbst informieren und genau recherchieren, ob ein Produkt seinen Wertvorstellungen entspricht.

Immerhin: 2022 soll eine EU-weite Regelung in Kraft treten, welche verbindliche Kriterien für nachhaltige Geldanlagen festlegt. Ab August 2022 sollen Anlageberater dann neben den Erfahrungen, Kenntnissen und finanziellen Rahmenbedingungen ihrer Kunden zudem nach deren ökologischen, sozialen und ethischen Zielen bei der Geldanlage fragen und diese in ihr Angebot mit einbeziehen.

Investmentstrategien für nachhaltiges Investieren

Anbieter nachhaltiger Geldanlagen können verschiedene Strategien nutzen, um nachhaltige Unternehmen auszuwählen, in die sie investieren möchten. Basierend auf den ESG Standards prüfen sie anhand von Negativ- und Positivkriterien, ob sie ein Unternehmen in ihr Portfolio aufnehmen oder nicht. Am häufigsten werden das Ausschlussprinzip und der Best-in-Class-Ansatz verwendet.

Nach dem Ausschlussprinzip, auch Negative Screening genannt, werden Unternehmen, die nicht den Nachhaltigkeitsprinzipien des Investments entsprechen, vom Portfolio ausgeschlossen. Einige Produktanbieter gehen sogar noch weiter und streichen zusätzlich diejenigen Unternehmen, welche mit denen auf der Negativliste zusammenarbeiten, aus dem Investmentuniversum. Bei dieser Vorgehensweise sind Unternehmen bestimmter Branchen wie Waffen-, Tabak- und Alkoholproduzenten oder Glücksspiel-Anbieter wegen ihrer negativen Auswirkungen auf Umwelt und Gesellschaft von vornherein ausgeschlossen.

Beim Best-in-Class-Prinzip nimmt das Management die Unternehmen ins Portfolio auf, die zu den nachhaltigsten ihrer Branche gehören. Der größte Kritikpunkt: Nach diesem System können auch Unternehmen umweltschädlicher Branchen den Weg ins Portfolio finden, solange sie nachhaltiger arbeiten als alle anderen. Einige Investmentgesellschaften kombinieren den Best-in-Class-Ansatz deswegen mit dem Ausschlussprinzip.

Positive Screening

Bei diesem System erfolgt die Investition in Unternehmen, welche ausgewählte Positivkriterien besonders gut erfüllen. Die Verteilung auf die einzelnen Branchen spielt dabei eine untergeordnete Rolle, sodass das Management sehr flexibel und gezielt Unternehmen mit wünschenswerten Idealen und Vorgehensweisen auswählen kann.

Impact Investing

Beim Impact Investing ist die Investition auf ein konkretes soziales oder ökologisches Ziel ausgerichtet. Investiert wird nur in Unternehmen, die direkt auf dessen Erreichung hinwirken. Meist steht dabei ein konkretes Vorhaben wie Mikrofinanzierungsprojekte, der Brunnenbau in Entwicklungsländern oder nachhaltige Waldbewirtschaftung im Vordergrund.

Wie lässt sich Nachhaltigkeit in der Praxis messen?

Mit ESG-Kriterien wird Nachhaltigkeit messbar und Unternehmen untereinander vergleichbar. Börsennotierte Firmen mit mehr als 500 Mitarbeitern sind dazu verpflichtet, nicht-finanzielle Angaben in einem Nachhaltigkeitsreport zu veröffentlichen. Oft stellen auch Unternehmen, für die keine Veröffentlichungspflichten gelten, entsprechende Informationen zur Verfügung. Diese zu analysieren, zu bewerten und zu vergleichen ist eine gewaltige Aufgabe. Für einen einzelnen Anleger dürfte es nahezu unmöglich sein, einzuschätzen, inwieweit verschiedene Unternehmen die ökologischen, sozialen und ethischen Werte der ESG-Standards tatsächlich umsetzen.

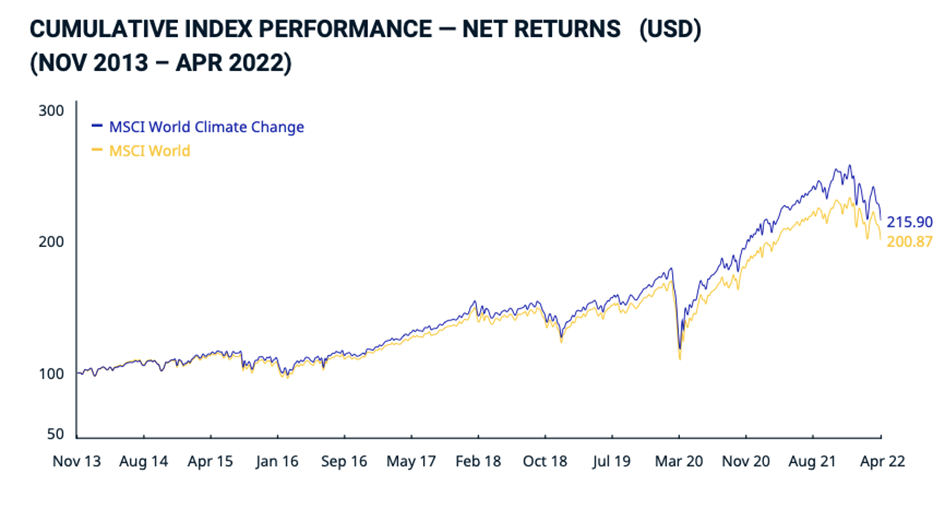

Einen ersten Überblick über nachhaltige Unternehmen können sich Investoren anhand von Nachhaltigkeitsindizes wie dem Öko-DAX, Dow Jones Sustainability Index oder MSCI Climate Change Index schaffen. Diese existieren teilweise schon seit 23 Jahren (Dow Jones) und binden die ESG Standards in ihre Titelselektion mit ein. Darüber hinaus geben spezielle ESG-Ratings Aufschluss, wie gut jedes einzelne im Index enthaltene Unternehmen die ESG-Standards umsetzt. Etablierte ESG-Ratingagenturen sind ISS oekom, Sustainalytics, imug oder Inrate. Mittlerweile stellen aber auch die großen Ratingagenturen und Analystenhäuser wie Thomson Reuters, MSCI, Bloomberg oder Scope Analysis eigene Nachhaltigkeitsratings zur Verfügung. Alle berechnen auf Grundlage eigener Konzepte und Kennzahlen, wie stark einzelne Unternehmen die ESG-Kriterien einhalten.

| Rating-System | Bestes Rating | Schlechtestes Rating | |

| ISS oekom | 12 Kategorien mit Großbuchstaben in Kombination mit +/- | A+ | D- |

| Sustainalytics | 5 Kategorien mit Bandbreiten nach Punktzahl | 40+ (Servere) | 0 (Negligible) |

| Inrate | 12 Kategorien mit Großbuchstaben in Kombination mit +/- | A+ | D- |

| MSCI | 7 Kategorien mit Großbuchstaben | AAA | CCC |

| Thomson Reuters | 12 Kategorien mit Großbuchstaben in Kombination mit +/- | A+ | D- |

| Bloomberg | Punktzahl | 100 | 0 |

| Scope Analysis | 5 Kategorien mit Großbuchstaben | AAAESG | C ESG |

Rendite und Nachhaltigkeit – passt das wirklich zusammen?

Trotz allen Strebens nach einer besseren Welt wollen Investoren beim Geldanlegen doch vor allem eines: Ihr Vermögen vermehren. Laut verschiedener Studien haben nachhaltige Investments in der Vergangenheit tatsächlich besser abgeschnitten: ESG-Aktien weisen im Durchschnitt eine höhere Wertentwicklung und eine geringere Schwankungsbreite auf. Dass diese Entwicklung sich in Zukunft fortsetzt, ist zwar nicht garantiert, die Chancen dafür stehen jedoch gut. Denn die ESG-Standards bilden zugleich viele Voraussetzungen, die für den langfristig tragfähigen Unternehmenserfolg wichtig sind. Daher haben beispielsweise Unternehmen, die solide, transparent und effizient gemanagt werden oder den Fokus auf Zukunftstechnologien setzen, besonders gute Zukunftschancen.

Egal wie nachhaltig ein Unternehmen wirtschaftet, für die Käufer der Aktien oder Anleihen bestehen anlagespezifische Risiken. Wie bei herkömmlichen Geldanlagen gibt es auch beim Investieren nach ESG-Standards keine Garantie auf Gewinne und je nach Anlageform müssen Anleger Verluste einkalkulieren. Hinzu kommt: Die Selektion nachhaltiger Konzepte kann zu einer höheren Konzentration von Unternehmen mit ähnlichen Schwächen führen. In bestimmten Szenarien kann ein solches Portfolio wegen der geringeren Streuung überdurchschnittlich leiden. Wenn Anleger einen größeren Betrag in ein einzelnes Social-Impact-Projekt investieren, laufen sie Gefahr, bei einer ungünstigen Entwicklung ihren gesamten Einsatz zu verlieren.

Fazit: ESG-Standards helfen beim nachhaltigen Anlegen, aber…

Mit dem Porters Five Forces Modell können Sie schnell und systematisch gesamte Branchenstrukturen analysieren und entscheiden, ob Ihnen Investitionen in bestimmten Branchen sinnvoll erscheinen. Ursprünglich als Leitfaden für Führungskräfte entwickelt, erfreut es sich unter fundamentalen Investoren einer großen Beliebtheit. Wichtig ist vor allem eine präzise Analyse der einzelnen Kräfte, um verzerrte Ergebnisse zu vermeiden. Ebenso muss berücksichtigt werdESG hat sich als Sammelbegriff für nachhaltige Geldanlagen etabliert. Die Abkürzung steht für umweltbezogene („Environment“), soziale („Social“) und die Unternehmensführung betreffende („Government“) Aspekte, nach denen sich beurteilen lässt, wie nachhaltig einzelne Unternehmen arbeiten. Mittlerweile stellen viele Ratingagenturen spezielle ESG-Ratings für einen leichteren Vergleich zur Verfügung. Welche Kriterien nachhaltige Anlageprodukte erfüllen müssen, ist jedoch noch nicht gesetzlich geregelt. Jeder Anbieter kann seine Produkte und die Kriterien, an denen er Nachhaltigkeit misst, individuell ausgestalten. Anleger müssen also selbst prüfen, welche Produkte am besten ihren Wertvorstellungen entsprechen.

Sollten Sie noch Fragen haben, nehmen Sie gerne Kontakt auf!

Whitepaper: Investieren in Dividendenaktien

Anleger sollten bei der Auswahl ihrer Dividendenaktien nicht nur auf die Dividendenrendite achten. Denn diese wird oft auf Basis der zuletzt gezahlten Dividende angegeben, steht aber im Verhältnis zum derzeitigen Aktienkurs. Erfahren Sie mehr in unserem kostenlosen Whitepaper.

Wichtige Hinweise:

Die in der Rubrik zur Verfügung gestellten Informationen erfolgen nach bestem Wissen und Gewissen. Informationen im Rahmen von Finanzanlagen unterliegen aber stetiger Veränderungen und wechselnder Einschätzungen. Eine Haftung wird ausgeschlossen.

Sofern in den Darstellungen Charts verwendet werden, beziehen sich diese auf den dort angegebenen vergangenen Zeitraum, die angegebene Währung und es ist angegeben, ob es sich um eine Betrachtung vor oder nach Kosten handelt. Eine Kurs- oder Wertentwicklungen in der Vergangenheit ist kein verlässlichen Indikator für zukünftige Ergebnisse. Jede Finanzanlage hat bestimmte Risiken, bitte beachten Sie die Risikohinweise.

Die Plutos Vermögensverwaltung AG ist ein kommerzieller Anbieter, die Ausführungen können daher auch werbliche und bezahlte Elemente beinhalten. Die Informationen stellen keine Anlageberatung oder Kauf- oder Verkaufsempfehlung dar, sondern sind eine Momentaufnahme der Finanzmärkte. Wir empfehlen grundsätzlich vor jeder Entscheidung die Beratung durch Ihre Bank oder einen unabhängigen Vermögensverwalter. Die Plutos Vermögensverwaltung AG erhält, sofern nicht anders angegeben, keine besondere Vergütung für die veröffentlichten Beiträge. Sofern sie aber Funktionen im Rahmen einer dargestellten Finanzanlage wahrnimmt, kann sie hierfür eine Vergütung erhalten.

Zur weiteren Information beachten Sie bitte die rechtlichen Hinweise.