Langfristig starke Unternehmen bleiben sehr wahrscheinblich starke Unternehmen. Schwache Unternehmen bleiben meistens schwach – so ist das an der Börse oft. Börsentitel, die in der Vergangenheit erfolgreich waren, sind anderen Werten in vielen Fällen auch in Zukunft überlegen. Mit der relativen Stärke lassen sich solche trendstarken Erfolgstitel anhand einer einzigen Kennzahl selektieren. Sie gilt unter mittel- bis langfristig orientierten Anlegern berechtigterweise als eine der transparentesten und einfachsten Instrumente zur Trendfolge. Erfahren Sie, was die Kennzahl bedeutet, wie Sie sie bewerten und erfolgreich einsetzen.

Das Konzept der relativen Stärke

Die relative Stärke ist ein wichtiger Indikator in der Trendfolge, mit dem sich erfolgreiche Kursentwicklungen und Trendwechsel frühzeitig erkennen lassen. Das Konzept der relativen Stärke besagt, dass Titel, die in der Vergangenheit eine starke Performance erzielt haben, dem Markt auch in Zukunft überlegen sein werden. Dieses Phänomen lässt sich in gewissem Maße auf die Psychologie beim Anlegen zurückführen, denn jeder Anleger möchte Gewinneraktien im Depot haben. Erfolgreiche Aktien werden deswegen umso stärker nachgefragt, je länger und je besser sie laufen. Andersherum werden Verlierer oft stärker und länger von den Anlegern abgestraft. Dieser Herdentrieb wird in der technischen Analyse mit sogenannten Momentum-Strategien beschrieben. Zu diesen gehört auch die relative Stärke. Die Kennzahl hilft Anlegern dabei, performancestarke Titel zu identifizieren und in starke Trends zu investieren.

Es gibt zwei Kennzahlen zur relativen Stärke, die leicht zu verwechseln, aber ganz unterschiedlich sind: Die relative Stärke nach Levy vergleicht verschiedene Wertpapiere untereinander und selektiert die stärksten für eine langfristige Anlage. Mit dem Relative-Stärke-Index nach Wilder (RSI) werden die Kursbewegungen eines Titels dagegen im Verhältnis zu einem Vergleichsindex berechnet und damit kurzfristige Ein- und Ausstiegssignale dargestellt.

Relative Stärke nach Levy

Als Pionier der Momentum-Strategien hat sich in den Sechzigerjahren der Amerikaner

Robert A. Levy hervorgetan. In seiner Dissertation untersuchte er das Kursverhalten von Aktien, indem er deren aktuelle Bewegungen mit ihrem Durchschnitt in der Vergangenheit verglich. Dabei fand er heraus: Titel, die zu einem bestimmten Zeitpunkt stärker steigen als in den Vormonaten, sind auch in der Zeit danach erfolgreicher – oder andersherum.

Die Kennzahl der relativen Stärke errechnet sich nach Levy wie folgt: Der Wochenschlusskurs einer Aktie wird durch das arithmetische Mittel ihrer vergangenen Schlusskurse einer Periode (den gleitenden Durchschnitt) geteilt. Ursprünglich nutzte Levy in seinen Berechnungen eine 26-Wochen-Periode, üblich sind heute Zeiträume zwischen 10 bis 54 Wochen. Im Ergebnis schwankt die Kennzahl immer um den Wert eins. Aktien mit einer relativen Stärke größer als eins sind aktuell stärker als in der Vergangenheit und besitzen ein „positives Momentum“. Ist der Wert kleiner als eins, befindet sich die Aktie in einer Schwächephase und hat ein „negatives Momentum“.

Mit dieser Kennzahl lassen sich verschiedene Titel miteinander vergleichen. Dafür werden sie einfach absteigend nach ihrer relativen Stärke sortiert. Die Aktien mit dem stärksten Momentum entwickelten sich in Levy’s Untersuchung auch in den kommenden 26 Wochen besser als die anderen. Wie damals gilt heute: Aktien mit einer hohen relativen Stärke liefern oft eine bessere Performance in der Zukunft als andere Titel.

Relative-Stärke-Portfoliostrategien

Die Erkenntnisse von Levy lassen sich in verschiedenster Art und Weise nutzen, um Portfolios systematisch zu managen. Grundsätzlich eignet sich die Kennzahl der relativen Stärke für mittel- bis langfristige Strategien.

Mögliche Ansätze zum Managen eines Portfolios:

- Umschichten: Die relative Stärke einer Aktie ändert sich theoretisch ständig. Eine Aktie mit hoher relativer Stärke wird jedoch nicht über Nacht zum Flop. Dennoch: Anleger, die stets die stärksten Werte im Portfolio haben möchten, müssen ihre Portfolios regelmäßig anpassen. Wenn die Titel unter ein fest definiertes Niveau rutschen, müssen sie verkauft und durch andere Aktien mit hoher relativer Stärke ersetzt werden.

- Trendanalyse: Wie Wertpapiere verläuft auch die Entwicklung der relativen Stärke in Trends. Dies macht weiterführende technische Analysen möglich, nach denen der Einstieg in einzelne Titel anhand von Trendlinien oder Moving Averages der Relative-Stärke-Linie erfolgt.

- Branchenrotation: Mit der Kennzahl von Levy lassen sich nicht nur einzelne Aktien, sondern auch verschiedene Branchenindizes vergleichen. Experten erkennen daran, welche Branchen sich über- oder unterdurchschnittlich entwickeln. Sie können daraus Rückschlüsse auf die Branchenrotation ziehen.

Relative Stärke nicht in Bärenmärkten einsetzen

Wie viele andere Anlagestrategien auch haben Momentum-Strategien eine Schwäche. Sie sind nicht für alle Marktsituationen geeignet: In Bärenmärkten haben Portfolios, die ausschließlich auf relative Stärke setzen, oft Performanceprobleme. Wer mit einem Relative-Stärke-Konzept ausschließlich auf steigende Kurse setzt, sollte Baissephasen an den Märkten meiden und in dieser Zeit die Aktienbestände reduzieren und Liquidität halten. Short-Anleger können die Kennzahl in Bärenmärkten jedoch dazu nutzen, bei den Werten mit der niedrigsten relativen Stärke auf fallende Kurse zu setzen. Um den Markttrend zu identifizieren und die Kennzahl effektiv einzusetzen, kann die 200-Tage-Linie als Indikator für langfristige Trends ein gutes zusätzliches Parameter sein.

Exkurs: Relative-Stärke-Indikator nach Wilder

Das Konzept der relativen Stärke nach Levy wird oft mit dem Relative-Stärke-Index (RSI) verwechselt. Dieser Indikator wurde von Welles Wilder entwickelt und bildet das Kursverhalten einer Aktie im Vergleich zu einem Index ab. Der RSI zeigt also an, ob sich eine Aktie stärker oder schwächer als der Gesamtmarkt bewegt. Der Wert pendelt zwischen null und hundert und berechnet sich klassischerweise anhand einer relativ kurzen Zeitperiode von 14 Tagen.

Auch aus dem RSI lassen sich wichtige Rückschlüsse für irrationales Anlegerverhalten und Kurstrends ziehen: Überschreitet der RSI einer Aktie die 70 %-Linie, gilt sie als überkauft. Dann ist ein Ende des Aufwärtstrends wahrscheinlich. Unterschreitet der RSI andersherum die 30 %-Linie im unteren Indikator-Bereich, trennen sich überdurchschnittlich viele Anleger von dem Papier, was auf eine Umkehr des Abwärtstrends hindeutet. Der RSI bildet also tendenziell kurzfristige Ein- und Ausstiegssignale ab und ist ein wichtiger Indikator für Trader.

Fazit: Überlegene Aktien im Depot

Momentum-Strategien, wie das Konzept der relativen Stärke, sind besonders unter Trendfolgern beliebt. Mit der Kennzahl der relativen Stärke nach Levy lassen sich Aktien in ihrem Kursverhalten untereinander vergleichen. Anleger können dadurch überdurchschnittlich erfolgreiche Börsentitel identifizieren, die sich auch in Zukunft mit hoher Wahrscheinlichkeit positiv entwickeln werden. Als reine Long-Strategie eignet sich die relative Stärke jedoch nur in Haussephasen und sollte am besten mit einem entsprechenden Trendindikator kombiniert werden. Nicht zu verwechseln ist die relative Stärke nach Levy übrigens mit dem RSI, der kurzfristige Ein- und Ausstiegssignale gibt, indem er das Kursverhalten einer Aktie im Vergleich zu einem Index analysiert.

Sollten Sie noch Fragen haben, nehmen Sie gerne Kontakt auf!

Whitepaper: Investieren in Dividendenaktien

Anleger sollten bei der Auswahl ihrer Dividendenaktien nicht nur auf die Dividendenrendite achten. Denn diese wird oft auf Basis der zuletzt gezahlten Dividende angegeben, steht aber im Verhältnis zum derzeitigen Aktienkurs. Erfahren Sie mehr in unserem kostenlosen Whitepaper.

Wichtige Hinweise:

Die in der Rubrik zur Verfügung gestellten Informationen erfolgen nach bestem Wissen und Gewissen. Informationen im Rahmen von Finanzanlagen unterliegen aber stetiger Veränderungen und wechselnder Einschätzungen. Eine Haftung wird ausgeschlossen.

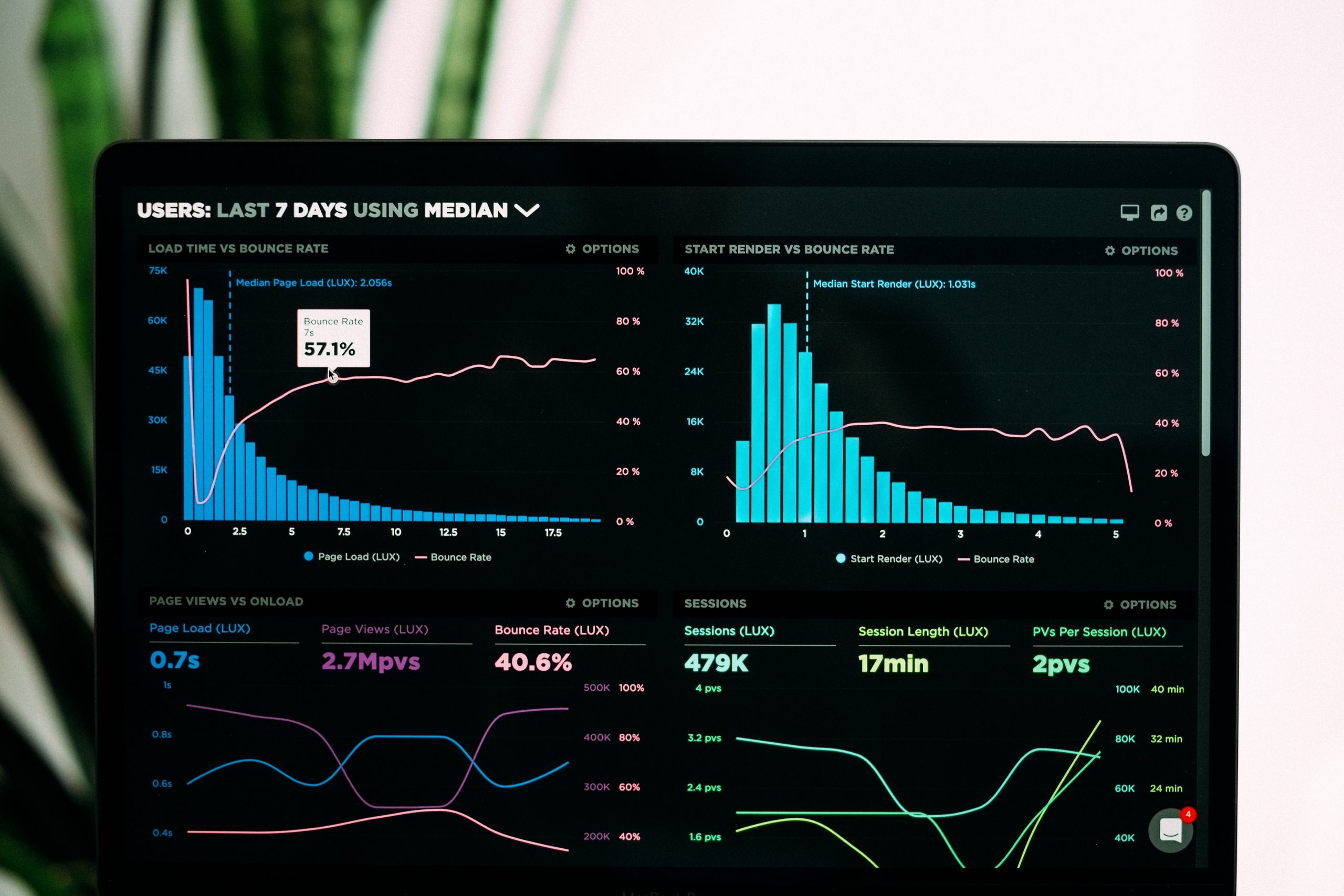

Sofern in den Darstellungen Charts verwendet werden, beziehen sich diese auf den dort angegebenen vergangenen Zeitraum, die angegebene Währung und es ist angegeben, ob es sich um eine Betrachtung vor oder nach Kosten handelt. Eine Kurs- oder Wertentwicklungen in der Vergangenheit ist kein verlässlichen Indikator für zukünftige Ergebnisse. Jede Finanzanlage hat bestimmte Risiken, bitte beachten Sie die Risikohinweise.

Die Plutos Vermögensverwaltung AG ist ein kommerzieller Anbieter, die Ausführungen können daher auch werbliche und bezahlte Elemente beinhalten. Die Informationen stellen keine Anlageberatung oder Kauf- oder Verkaufsempfehlung dar, sondern sind eine Momentaufnahme der Finanzmärkte. Wir empfehlen grundsätzlich vor jeder Entscheidung die Beratung durch Ihre Bank oder einen unabhängigen Vermögensverwalter. Die Plutos Vermögensverwaltung AG erhält, sofern nicht anders angegeben, keine besondere Vergütung für die veröffentlichten Beiträge. Sofern sie aber Funktionen im Rahmen einer dargestellten Finanzanlage wahrnimmt, kann sie hierfür eine Vergütung erhalten.

Zur weiteren Information beachten Sie bitte die rechtlichen Hinweise.