Ein Blick in die Vergangenheit zeigt am besten, warum es sich lohnt, in Gold zu investieren und welches die besten Zeitpunkte für den Kauf von Gold sind.

Der Goldpreis hat schon in der Vergangenheit stark geschwankt, denn er ist von Nachfrage und Angebot und anderen Einflussfaktoren abhängig. Verschiedene Finanz- und Währungskrisen trieben den Preis des gelben Edelmetalls nach oben. Geht es der Wirtschaft dagegen gut, sinkt die Nachfrage nach Gold und auch sein Preis.

Egal in welche Richtung die Bewegungen stattfinden: Spekulanten können diese mit ihren Transaktionen noch verstärken.

Wie kauft man Gold?

Bei der Frage wie man Gold kauft gibt es im Wesentlichen die folgenden drei Punkte zu beachten:

Benötigte Zeit: 1 Stunde und 30 Minuten

Kurze Anleitung zum Thema „Wie kauft man Gold“

- Anlagebetrag festlegen

Anleger sollten zwischen 10 und 15 Prozent des liquiden Vermögens in Edelmetalle investieren. Auch wenn der Goldpreis schwankt, sollte Gold hauptsächlich der Absicherung und nicht als Renditeobjekt dienen.

- Barren oder Münzen

Barren sind kostengünstiger, Münzen können einen Sammlerwert erreichen. Alternativ kommen auch ETFs/ETCs, Zertifikate oder Goldminenaktien infrage. Der Erwerb von Goldbarren ist aufgrund der weniger aufwändigen Herstellung die günstigere Möglichkeit, in das gelbe Metall zu investieren. Ihr Reinheitsgrad beträgt normalerweise 999,9 Tausendstel oder 24 Karat. Eine recht neue und kosteneffizientere Alternative zu Mini-Goldbarren, die verhältnismäßig teuer sind, bilden so genannte MultiCards oder Kombi-Bars. Das sind einzeln geprägte 1-g-Barren, die zusammen verpackt werden bzw. Goldtafeln, die sich in kleinere Teile zerlegen lassen. Goldmünzen gibt es in verschiedenen Stückelungen. Im Handel werden Stückelungen zwischen einer Zehntel und einer Unze angeboten.

- Handelspartner suchen

Bankfilialen und zertifizierte Edelmetallhändler sind mögliche Handelspartner für Gold. Auch der Online-Kauf ist möglich.

Wo kauft man Gold?

Grundsätzlich dürfen Goldbarren und Goldmünzen von jeder Schmelze, Scheideanstalt oder Prägestätte unter eigenem Namen oder Namen des Auftraggebers hergestellt werden. Die Pflichtangaben, welche beim Prägen aufgebracht werden müssen, sind: Hersteller, Feinheit und Gewicht. Seriennummer, Ausgabe- und Prägejahr oder Zertifizierung gehören nicht dazu und sind optionale Angaben.

Um die Echtheit eines Goldbarrens zu bestätigen, sind in der Regel aufwändigere Verfahren nötig, zum Beispiel die Messung der elektrischen Leitfähigkeit oder die Homogenitätsmessung mit Ultraschall.

Einige Hersteller haben deswegen eigene Sicherheitsmerkmale entwickelt, wie beispielsweise ein Piktogramm. Letztendlich muss der Käufer dem Hersteller vertrauen. Renommierte Scheideanstalten sind beispielsweise Valcambi, Umicore oder Hereaus. Zusätzliche Sicherheit bietet eine Zertifizierung der Londoner Rohstoffbörse LBMA, die bei den meisten Anbietern Standard ist.

Ein beliebter Weg für den Golderwerb ist immer noch das klassische Tafelgeschäft bei der Bank, welche die Echtheit des Goldbarrens garantiert. Hier sind die Aufschläge für An- und Verkauf allerdings oft recht stattlich. Überregionale Edelmetallhändler wie ProAurum oder Degussa haben Filialen in deutschen Großstädten und verfügen über eine große Angebotspalette.

Günstiger sind Internet-Händler, sofern die Versandkosten nicht den Preisvorteil auffressen. Den günstigsten Anbieter finden Sie über Preisvergleichsportale. Beim Internethandel per Vorkasse kommt es auf deren Vertrauenswürdigkeit des Verkäufers an.

Achten Sie darauf, dass der Händler Ihrer Wahl Mitglied im Berufsverband des Deutschen Münzenfachhandels ist. Diese garantieren die Echtheit ihrer Produkte und sind zu fachlicher und kaufmännischer Sorgfalt verpflichtet.

Diese Faktoren können den Goldpreis beeinflussen

Wie auch generell beim Investieren in Edelmetalle gibt es beim Investieren in Gold verschiedene Faktoren zu beachten. Diese sollte man vor einem Investment analysieren und sie in die aktuelle Gesamtmarktsituation einordnen.

Diese 5 Faktoren können den Goldpreis beeinflussen:

- Angebot und Nachfrage am Kapitalmarkt sowie aus Industrie und Schmuckherstellung

- Geldpolitik und Inflation

- Zinsen und Währungsentwicklungen

- Wirtschafts- und Ölpreisentwicklung

- Anlegerverhalten und Spekulationen

Investieren in Gold als Inflationsschutz

Trotz allen Aufs und Abs stieg der Goldpreis in der Vergangenheit langfristig. Der nominale Goldpreis pro Unze betrug im Jahr 1786 noch 19,50 US-Dollar und hat sich bis heute nahezu verhundertfacht. Damit stieg sein Wert stärker als die Inflation und seine Kaufkraft hat im Laufe mehrerer Jahrhunderte an nichts eingebüßt. Gold gilt deswegen unter Investoren als inflationssicher und wertbeständig.

Auch heute noch kann man mit einer Unze Gold die gleichen Gegenwerte wie vor vielen Jahren erwerben, wohingegen seitdem zahlreiche Währungen scheiterten und auch die Kaufkraft unserer heutigen Fiat-Währungen kontinuierlich abnimmt.

Auflösung Goldstandard als Beginn einer freien Goldpreisentwicklung

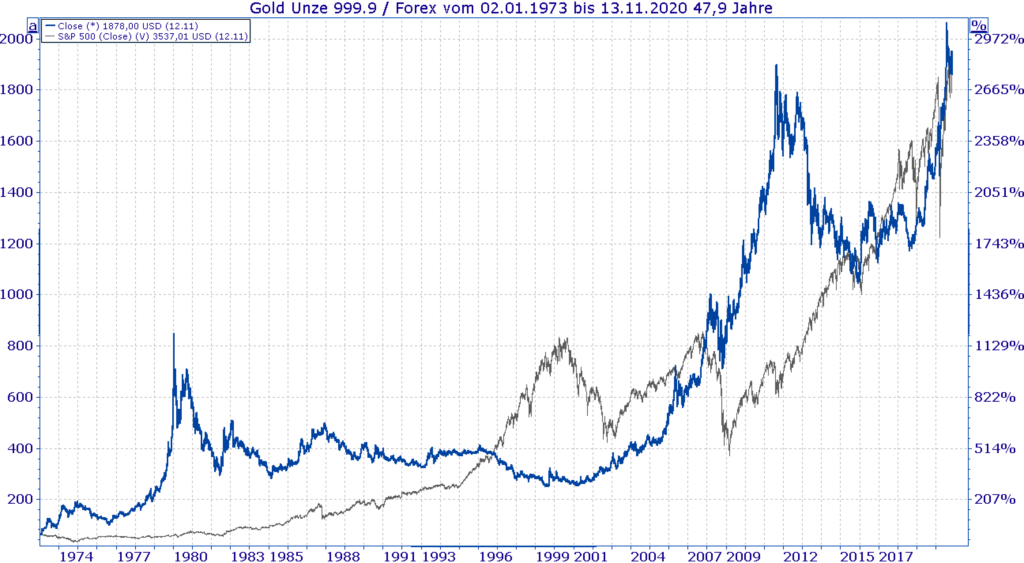

Die Auflösung des Goldstandards im Jahr 1971, mit dem der Wert von Währungen fest an den Goldpreis gekoppelt und neu geschaffenes Papiergeld in Gold zu hinterlegen war, legte den Grundstein für variable Goldkurse und war gleichzeitig der Startschuss für die erste Goldrallye der Neuzeit. In den 70er-Jahren flüchteten sich wegen der entstandenen Währungsunsicherheit, Ölkrisen und Wirtschaftsabschwung viele Anleger in Gold.

Lag der Goldpreis im Jahr 1973 noch unter 100 US-Dollar, stieg er bis 1980 auf 800 US-Dollar an. Schuld daran waren auch die Silberspekulationen der Gebrüder Hunt, welche den Silberpreis innerhalb weniger Monate vervielfachte und auch die Kurse anderer Edelmetalle mit nach oben zog. Mehr dazu lesen Sie in unserem Artikel zum Thema Investieren in Silber.

Der Anstieg fand erst mit Einschreiten der Fed sein Ende, welche die Zinsen erhöhte und die Sicherheitsanforderungen für Terminkontrakte drastisch verschärfte. Bis 1983 hatte sich der Goldpreis mehr als halbiert.

Gold leidet unter positiven Realzinsen

Auf diese Dekade der Edelmetallhausse geriet Gold in Vergessenheit. Die 80er und 90er-Jahre waren von positiven Realzinsen und globalem Wirtschaftswachstum geprägt.

Ein Umfeld wie Gift für den Goldpreis. Sparbücher mit Verzinsungen von 10 Prozent und steigende Aktienkurse sind in dieser Zeit attraktiver als das werthaltige Metall. Denn um die Geldwirtschaft und Staatsfinanzen musste man sich in dieser Zeit keine Sorgen machen.

Folglich dümpelte der Goldpreis in dieser Zeit zwischen 300 und 500 US-Dollar. Lediglich die US-Sparkassenkrise sorgte zwischenzeitlich für ein kleines Revival und verhalf dem Goldpreis bis 1988 auf ein Zwischenhoch von knapp 500 US-Dollar.

Ära ungebremster Staatsverschuldung führt zu Goldhausse

Erst mit dem Platzen der Dotcom-Blase im Jahr 2001 kann sich der Goldpreis aus seiner fast 20-jährigen Seitwärtsbewegung lösen.

In dieser Zeit beginnen die Notenbankinterventionen zur Aufrechterhaltung des Wirtschaftswachstums und der Unterstützung durch Staatsfinanzen. Sie finden immer neue Methoden, in den Kapitalmarkt einzugreifen und greifen neben Zinssenkungen bald auch auf unkonventionelle Maßnahmen wie Rettungspakete und Wertpapierkäufe zurück.

Das Ergebnis ist eine Finanzmarktinstabilität, die sich in fortwährenden Finanzblasen und Krisen widerspiegelt. Auf Dotcom folgt die Lehman-Krise 2008 (Finanzkrise), hier erreicht der Goldpreis ein neues Zwischenhoch von 1.000 US-Dollar. Auch die steigende US-Staatsverschuldung gilt als Grund für das neue Interesse an Gold.

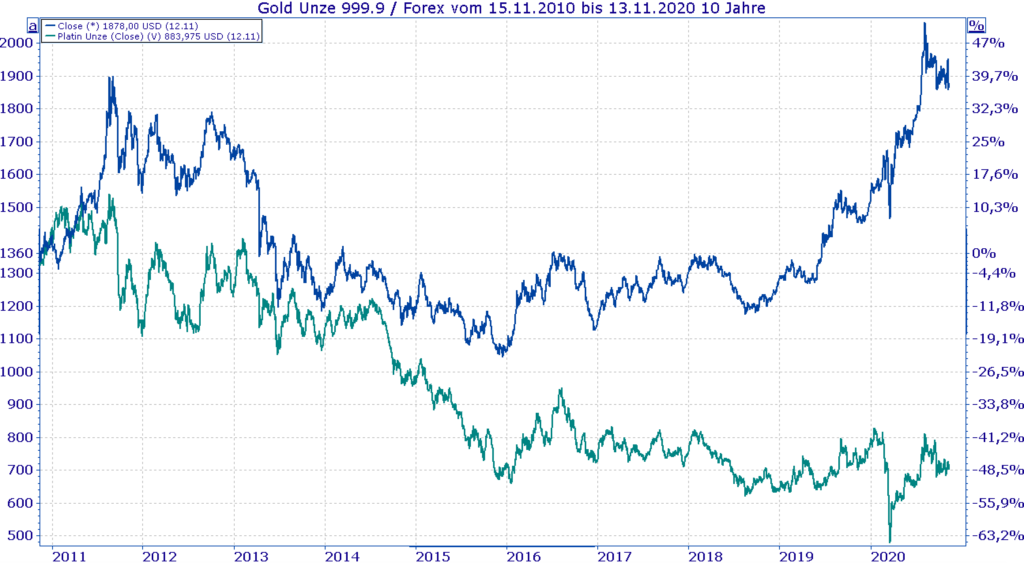

Die Euro Krise ab 2010, mit Schuldenschnitten im Euro-Raum, und aufkommende Zweifel an der US-Bonität machen dem Vertrauen in das Weltwährungssystem endgültig den Garaus. Anleger flohen in Scharen aus Geldwerten und investieren in Gold. Dadurch stieg der Goldpreis auf über 1.900 Punkte im Herbst 2011 und auch die mit physischem Gold hinterlegten Gold ETFs verzeichneten zu diesem Zeitpunkt historisch hohe Bestände.

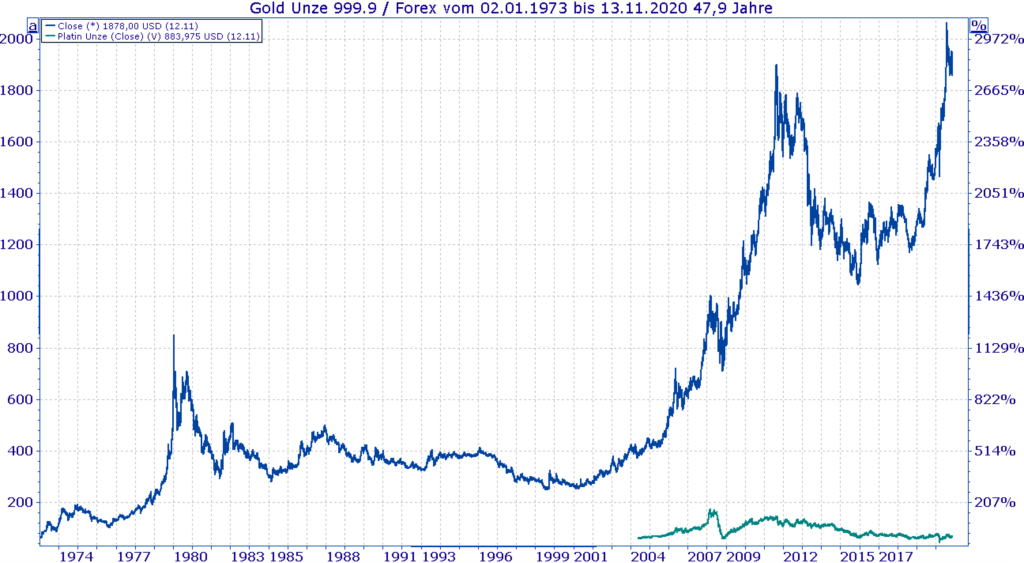

Im Vergleich zu anderen Edelmetallen wie beispielsweise Platin, konnte sich der Goldpreis hier deutlich besser entwickeln. Dies zeigt der folgende Chart:

In einem anderen Artikel auf unserem Blog erfahren Sie, worauf sie beim Investieren in Platin achten sollten und was die Stärken von Platin im Vergleich zu Gold oder anderen Edelmetallen sind.

Investieren in Gold – Ruhe vor dem Sturm

Im April 2013 fiel der Goldpreis plötzlich innerhalb kürzester Zeit um mehr als 30 Prozent und trat in eine bis 2019 andauernde Seitwärtsbewegung ein. Als Grund für die Verkaufswelle werden im Nachhinein Hedge Fonds ausgemacht.

Trotz weiter steigender Staatsverschuldung und immer neuer Rettungsprogramme kann sich der Goldpreis nicht aus der Spanne zwischen 1.000 und 1.400 US-Dollar befreien. Negativzinsen und immer ausuferndere Anleihekaufprogramme bedrohen den Wert des Geldes wie kaum zuvor in der jüngeren Wirtschaftsgeschichte, doch die Goldanleger scheinen das Vertrauen in das Edelmetall verloren zu haben. Die Notenbanken sind in dieser Zeit übrigens die größten Gold-Nachfrager – besonders China und Russland stocken ihre Bestände auf.

Die Charttechnik löst im Jahr 2019 den Knoten. Mit Überschreiten des über 6-Jahre anhaltenden Widerstandes bei 1.380 Punkten gab es kein Halten mehr. Innerhalb eines Jahres steigt der Goldpreis auf über 2.000 Euro. Und das muss noch nicht das Ende sein.

In Gold investieren – Fazit

Trotz zwischenzeitlicher Schwankungen ist Gold langfristig wertstabiler als jede Papierwährung und deswegen besonders in Krisenzeiten gefragt. Die derzeitige Entwicklung gleicht jener Hausse aus den 70er-Jahren.

Goldanleger, welche die Seitwärtsphase von 1974 bis 1978 durchhielten, wurden mit Gewinnen von bis zu 800 Prozent belohnt. Mit dem Unterschied, dass die aktuelle Goldhausse kaum durch Zinserhöhungen gebremst werden kann.

Ein Konzept für den Ausstieg aus der unkontrollierten Geldpolitik und die Rückführung der historischen Rekordverschuldung gibt es derzeit nicht. Von den zwei klassischen Möglichkeiten Schuldenschnitt und Inflation kann der Goldpreis nur profitieren.

Wenn Sie an der Investition in Gold interessiert sind und Sie auch zukünftig über Entwicklungen rund um Edelmetalle informiert sein wollen, abonnieren Sie jetzt hier einfach unseren kostenfreien Newsletter.

Newsletter abonnieren

Melden Sie sich für unseren monatlichen Newsletter an, um zukünftig über aktuelle Beiträge, Podcasts und Finanz-News informiert zu bleiben.

Die Angaben des Verfassers zu den in dem Artikel besprochenen Finanzinstrumente erfolgen ohne Gewähr nach bestem Wissen und Gewissen, es bestehen zu den Finanzinstrumenten keine besonderen Interessen und er erhält keine diesbezüglichen Zuwendungen.

Eine Antwort