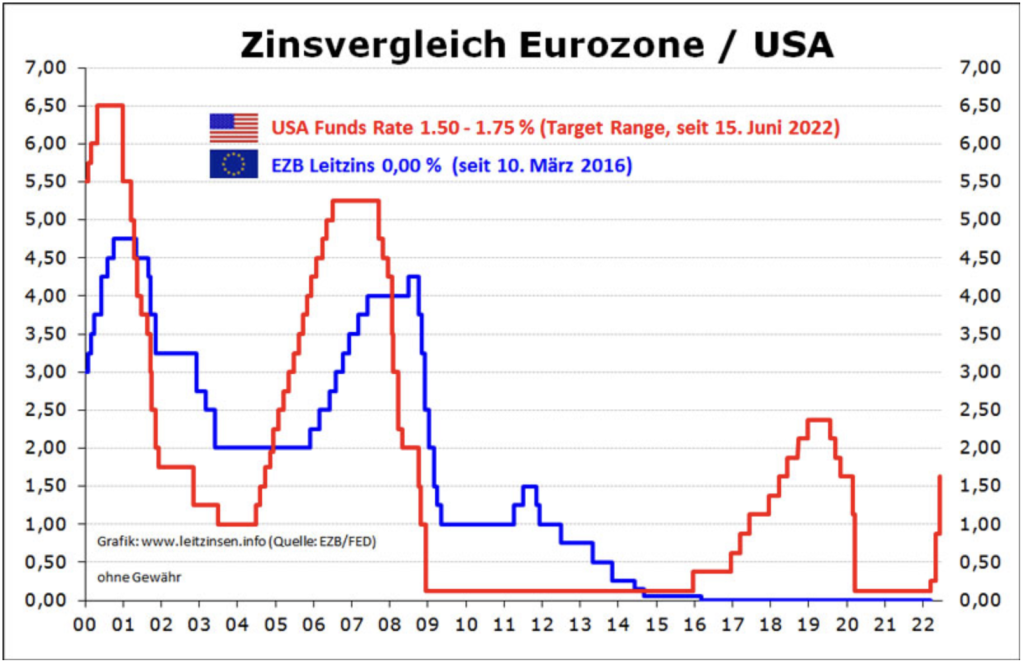

Ein Blick auf die Zinsen

Nach der Finanzkrise 2008/2009 setzten die Zentralbanken rund um den Globus auf eine expansive Geldpolitik. Neben historisch niedrigen Zinsen kaufte die EZB beispielsweise große Volumen an Staatsanleihen, um die Geldmenge weiter zu erhöhen. Das Ziel liegt auf der Hand: Niedrige Zinsen und Anleihekäufe sollen frisches Kapital in den Wirtschaftskreislauf pumpen und die Volkswirtschaft ankurbeln.

Während die FED bereits ihr vorläufiges Zinsziel von knapp unter 2,00 % erreicht hat, setzt die EZB eine Steigerung der Zinsen im Euroraum auf 0,50 %, nachdem zunächst 0,25 % in Aussicht gestellt wurden. Vor allem für die EZB bedeutet dies die steilste Zinssteigerung seit Langem.

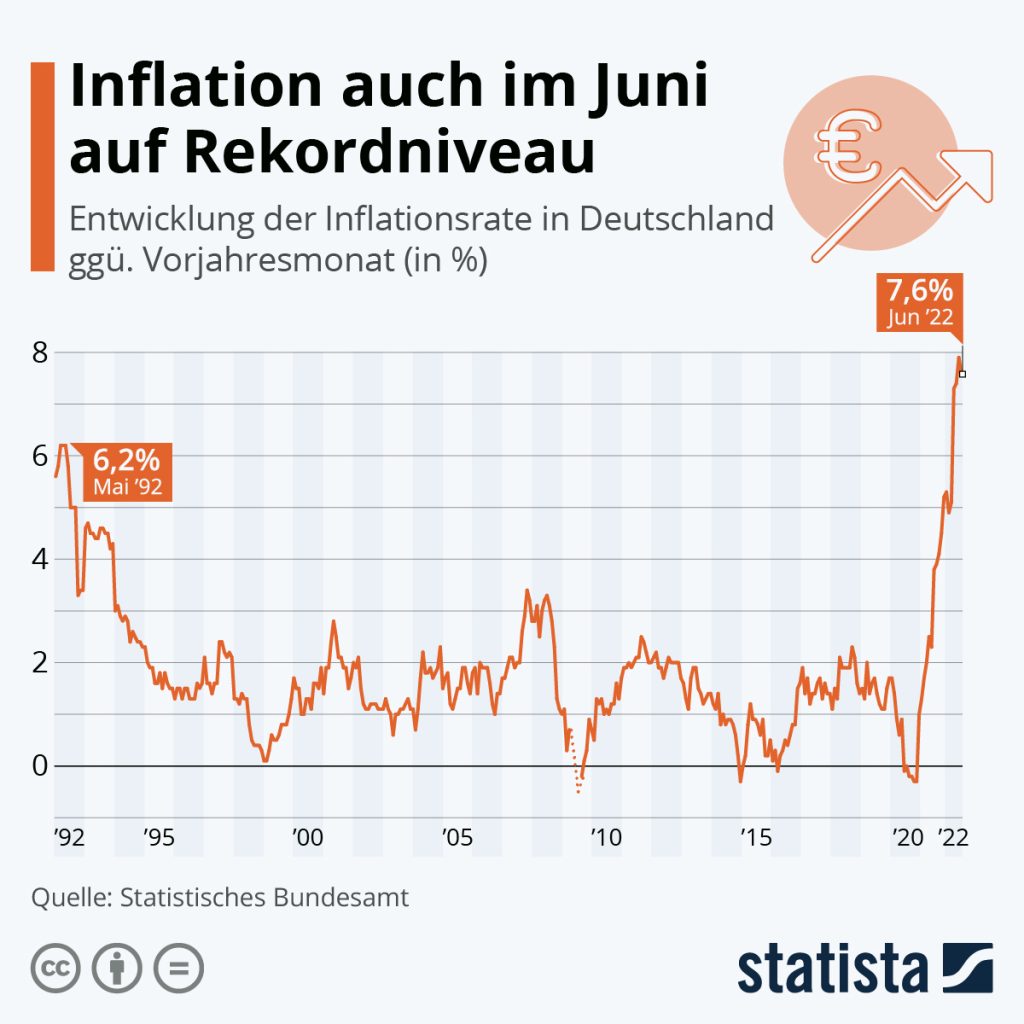

Das Problem mit der Inflation

Die Strategie mit den niedrigen Zinsen hat in den letzten Jahren hervorragend funktioniert: Fast alle Volkswirtschaften der Welt legten beachtliche Expansionen hin, die weniger solventen Südstaaten konnten leichteres Schuldenmanagement betreiben und selbst die globale Pandemie war nicht mehr als eine kurzfristige Marktkorrektur. Das Problem mit der Inflation hielt sich ebenfalls in Grenzen – im Gegenteil: Oft drohte der Abschwung in die Deflation, trotz Nullzinsen.

In jüngster Zeit allerdings stiegen die Verbraucherpreise auf Rekordhöhe. Die Begründungen sind vielseitig: Neben der dauerhaft lockeren Geldpolitik und den niedrigen Zinsen sollen auch realwirtschaftliche Gründe, wie die Covid-Pandemie und der Ukrainekonflikt, die Preise in die Höhe getrieben haben. Die Menge an Inflationskatalysatoren bringt die Zentralbanken in eine unangenehme Lage – vor allem die EZB: Zum einen bricht die Inflation sämtliche Rekorde, zum anderen droht eine Rezession und Probleme in der Tilgung der Staatsschulden.

Gewinner steigender Zinsen

Sparer: Lange mussten sich die Sparer gedulden. Mit mittelfristig steigenden Zinsen dürften die Verwahrentgelte endgültig ein Ende finden. Jedoch sollten Sparer beachten: Nur weil die Zinsen auf wenige Prozent klettern, heißt das nicht, dass eine Realrendite erwirtschaftet wird. Der übliche Täter ist und bleibt die Inflation. Bei einer Inflation von über 8 % stellen die 0,50 % Zinsen nur einen Tropfen auf dem heißen Stein dar. Selbst bei einer mittelfristigen Steigerung der Zinsen auf über 2 % und einem Absinken der Inflation auf 3 % fahren Sparer einen realen Verlust ein. Eine solche zwei zu drei Konstellation dürfte mittelfristig ohnehin unwahrscheinlich sein.

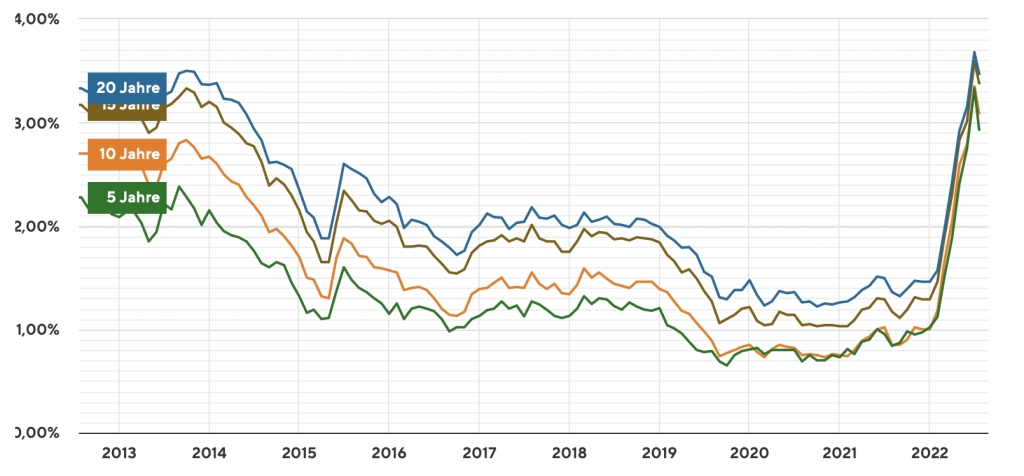

Anleihen: Jene risikoaverse Anleger, welche sich mit Aktien im Portfolio unwohl fühlten, dürften sich freuen: Anleihen stellen mit steigenden Zinsen eine echte Alternative zu Aktien dar, vor allem für risikoaverse oder einkommensorientierte Anleger. Es gilt jedoch ebenso wie für die Sparer, dass die Zinsen höher sein müssen als die Inflationsrate, um reale Renditen einzufahren. Nichtsdestotrotz profitieren Anleger von steigenden Zinsen, wenn es darum geht bessere Renditen im risikoarmen Teil der Portfolioallokation zu erzielen.

Wirtschaftssubjekte: Es klingt trivial, aber nicht nur für Investoren sind die steigenden Zinsen ein spannendes Thema. Steigen die Zinsen, freuen sich Konsumenten über mehr Preisstabilität im Alltag und auch Unternehmen profitieren von einer günstigeren Beschaffung jeglicher Produktionsmittel. Schließlich erhöhen die Zentralbanken die Zinsen nicht, um den Investoren nachzukommen. Im Grunde kommen steigende Zinsen im Falle einer drohenden oder beginnenden Inflation der gesamten Volkswirtschaft zugute.

Verlierer steigender Zinsen

Schuldner: Die letzten Jahre waren für Schuldner Gold wert. Die niedrigen Zinsen machten Kredite kostengünstig verfügbar. Das geliehene Kapital wiederrum konnte in renditeträchtige Projekte investiert werden. Sowohl Unternehmen als auch Privatpersonen profitierten davon, dass die niedrigen Zinsen Kapital günstig verfügbar machten. Neben den Zinsen verhilft in der Regel ein inflationäres Umfeld zur schnelleren Tilgung der Schuldenlast. Während die nominale Schuldenlast gleich bleibt, verlieren die Schulden real an Wert und werden leichter zu tilgen.

Immobilienkäufer: Der Traum vom Eigenheim rückte für viele in weite Ferne. Grund dafür war häufig der überhitzte Immobilienmarkt mit Preisaufschlägen von durchschnittlich 40 % zum fairen Wert. Nun dürften die steigenden Zinsen endgültig jenen einen Strich durch die Rechnung machen, die auf eine Finanzierung angewiesen sind – was die große Mehrheit der potenziellen Käufer auf dem Markt sein dürfte.

Die Zinssätze überschreiten bereits jetzt die Marke von 3 % – eine Verdreifachung in nur wenigen Monaten. Jedoch sollten Interessenten bedenken: Steigende Zinsen können mittelfristig dazu führen, dass die Immobilienpreise ihren Aufwärtstrend beenden und dadurch erschwinglicher für potenzielle Käufer werden.

Aktionäre: Die steigenden Zinsen gehen auch an den Unternehmen nicht vorbei. Wie bereits erwähnt, werden Kredite teurer. Unternehmen, welche fremdfinanziert Projekte realisieren möchten, müssen tiefer in die Tasche greifen. Die Folge ist eine geringere Profitabilität bei gleichen Projekten. In Folge steigender Zinsen kühlen die Aktienmärkte in der Regel ab, da die Bewertungskennzahlen weniger Euphorie bereiten.

Fazit: Neue Marktphase erfordert Anpassung

Sollte die Zeit der Niedrigzinspolitik ein Ende finden, sind Anleger zum Umdenken gezwungen. Weniger profitable Unternehmen und dadurch geringere Renditeerwartungen gehören ebenso dazu wie teurere Finanzierungen von Immobilienprojekten. Konsumenten hingegen dürften sich über stabilere Preise freuen und risikoaverse Anleger auf Renditen bei Anleihen und auf Festgeldkonten.

Steigende Zinsen stellen aber keinen Grund zur Panik an den Börsen dar. Viele junge Investoren kennen tatsächlich keine Marktphase außerhalb der Niedrigzinsbedingungen, dies dürfte sich ändern und erfordert eine gewisse Anpassung an die kommende Marktphase.

Sollten Sie noch Fragen haben, nehmen Sie gerne Kontakt auf!

Whitepaper: Investieren in Dividendenaktien

Anleger sollten bei der Auswahl ihrer Dividendenaktien nicht nur auf die Dividendenrendite achten. Denn diese wird oft auf Basis der zuletzt gezahlten Dividende angegeben, steht aber im Verhältnis zum derzeitigen Aktienkurs. Erfahren Sie mehr in unserem kostenlosen Whitepaper.

Wichtige Hinweise:

Die in der Rubrik zur Verfügung gestellten Informationen erfolgen nach bestem Wissen und Gewissen. Informationen im Rahmen von Finanzanlagen unterliegen aber stetiger Veränderungen und wechselnder Einschätzungen. Eine Haftung wird ausgeschlossen.

Sofern in den Darstellungen Charts verwendet werden, beziehen sich diese auf den dort angegebenen vergangenen Zeitraum, die angegebene Währung und es ist angegeben, ob es sich um eine Betrachtung vor oder nach Kosten handelt. Eine Kurs- oder Wertentwicklungen in der Vergangenheit ist kein verlässlichen Indikator für zukünftige Ergebnisse. Jede Finanzanlage hat bestimmte Risiken, bitte beachten Sie die Risikohinweise.

Die Plutos Vermögensverwaltung AG ist ein kommerzieller Anbieter, die Ausführungen können daher auch werbliche und bezahlte Elemente beinhalten. Die Informationen stellen keine Anlageberatung oder Kauf- oder Verkaufsempfehlung dar, sondern sind eine Momentaufnahme der Finanzmärkte. Wir empfehlen grundsätzlich vor jeder Entscheidung die Beratung durch Ihre Bank oder einen unabhängigen Vermögensverwalter. Die Plutos Vermögensverwaltung AG erhält, sofern nicht anders angegeben, keine besondere Vergütung für die veröffentlichten Beiträge. Sofern sie aber Funktionen im Rahmen einer dargestellten Finanzanlage wahrnimmt, kann sie hierfür eine Vergütung erhalten.

Zur weiteren Information beachten Sie bitte die rechtlichen Hinweise.