Mit Aktien reich werden – Das ist der Traum eines jeden Investors. Die Aussicht auf schnelle Kursgewinne ist vermutlich ein Grund für die Beliebtheit von Aktien. Je riskanter das Investment, desto höher vermeintlich die Gewinnchancen. Aber stimmt das wirklich? Was bedeutet es, wenn man in Wachstumsaktien investieren möchte?

Wachstumsaktien vs. Value-Aktien

Alle Strategien für die Anlage in Aktien lassen sich auf zwei grundlegende Strömungen zurückführen. Der Begriff des Value Investings prägten die beiden Koryphäen Benjamin Graham und David Dodd mit ihrem Buch „Security Analysis“ aus dem Jahr 1934 und den berühmteren Nachfolger „The Intelligent Investor“.

Philip Fisher hielt mit seiner Veröffentlichung „Common Stocks und Uncommon Profits“ im Jahr 1958 dagegen und stellt fest, dass eine günstige Bewertung von Aktien keineswegs so wichtig ist wie von Graham und Dodd propagiert und, dass der Value Ansatz sich für bestimmte, schnell wachsende Branchen nicht eignet. Er entwickelte Prinzipien für die Auswahl von Wachstumsaktien und gilt damit als Begründer des Growth Investings (deutsch: Investieren in Wachstumsaktien).

Im Aktiencrash 1929 macht er die Erfahrung, dass man mit überdurchschnittlich erfolgreichen Unternehmen Aktienmarkteinbrüche aussitzen und trotzdem Gewinne erzielen kann.

Was sind Wachstumsaktien?

Unter Wachstumsaktien versteht man Titel, die über ein überdurchschnittliches Wachstumspotenzial verfügen. Um solche Growth Aktien von Value Aktien abzugrenzen, kann man folgende Merkmale zugrunde legen:

- Mindestens 20% Umsatzsteigerung pro Jahr über die vergangenen drei Jahre

- Spezifische Wettbewerbsvorteile

- Überdurchschnittliche Marktbewertung

Vor- und Nachteile vom Investieren in Wachstumsaktien

Die Vorteile und Nachteile vom Investieren in Wachstumsaktien im Überblick:

- + Gewinne verbleiben im Unternehmen und steigern zukünftige Gewinne

- + Überdurchschnittliche Renditeaussichten

- + Chance auf überdurchschnittliche Dividendenrendite bei frühem Einstieg

- – Hohes Kurs-Gewinn-Verhältnis

- – Höhere und schnell eintretende Verluste möglich

- – Verzicht auf Dividende am Anfang

- – Ggf. Teilnahme an Kapitalerhöhungen zur Wachstumsfinanzierung nötig

- – Überzogene Gewinnerwartungen können den Preis treiben

Die besten Wachstumsaktien finden

Um erfolgreich in Wachstumsaktien zu investieren, ist tiefgründiges Wissen über das Unternehmen und den Markt, in dem es tätig ist, nötig. Oft springen Anleger einfach auf den fahrenden Zug auf, ohne Hintergründe zu recherchieren. Das kann gutgehen, doch bei Problemen verfügen sie dann nicht über die nötige Grundlage, um Entscheidungen über einen nötigen Verkauf zu treffen. Nicht selten bleiben Anleger auf hohen Verlusten bei solchen vermeintlichen Kursraketen sitzen oder verkaufen unnötigerweise.

Ein besonderes Phänomen im Segment der Wachstumsaktien ist, dass vor allem ihre Erfolge im Vordergrund stehen. Erfolgsstories verkaufen sich nun einmal besser, als realistische Einschätzungen von Chancen und auch Risiken. Mögliche Schwachstellen werden in den Hintergrund gestellt und auch von Analysten oftmals nicht ausreichend thematisiert. Bestes Beispiel ist Wirecard, die raketenartig in den DAX aufstiegen, um dann einem Bilanzskandal zu erliegen. Gerade die Möglichkeiten der Bilanzkosmetik macht die Analyse von Unternehmenszahlen für Nichtexperten schwer.

Bewertungskriterien für Wachstumsaktien

Viele aussichtsreiche Wachstumsaktien machen im frühen Stadium noch keinen Gewinn oder opfern diesen für Ausgaben in Forschung und Vertrieb. Grundsätzlich ist das eine gute Idee, doch macht dies eine Bewertung mittels dem beliebtesten KGV (Kurs-Gewinn-Verhältnis) unmöglich. Dieses ist bei Wachstumsaktien oft negativ oder sehr hoch und schreckt unerfahrene Anleger ab. Professionelle Investoren schauen daher auf das PEG-Ratio (englisch: Price Earnings to Growth). Dafür werden KGV und das für die nächsten 3 bis 5 Jahre erwartete Unternehmenswachstum ins Verhältnis gesetzt. Liegt der Wert über 1, ist das KGV höher als das erwartete Wachstum und die Aktie gilt als überbewertet.

Solange noch kein Gewinn erzielt wird, zieht man oft das Umsatzwachstum als Indikator für die Bewertung des Wachstums heran. Doch auch hier ist Vorsicht geboten. Einige Unternehmen pushen Kundenwachstum und Umsatz zulasten der Margen und sind damit langfristig so nicht wettbewerbsfähig.

So finden Sie die besten Wachstumsaktien

Hinweise auf gute Wachstumsunternehmen geben sogenannte „softe Kennzahlen“, die sich nicht so einfach berechnen lassen und eine tiefgreifende Recherche oder Branchenkenntnisse voraussetzen.

Grundsätzlich sollte ein Wachstumsunternehmen in einem wachsenden Markt tätig sein und Produkte für eine große Zielgruppe anbieten, die eine große Gewinnmarge versprechen. Um sich von heutigen und künftigen Wettbewerbern abzusetzen, müssen sie über spezifische Wettbewerbsvorteile verfügen. Der sogenannte Unique Selling Point, bekannter unter der Kurzbezeichnung USP, beschreibt, warum gerade die Produkte dieses Unternehmens besser sind als andere.

Auch das Management spielt eine große Rolle für ein erfolgreiches Wachstumsunternehmen. Neben kurzfristigen sollte es auch langfristige Wachstumsziele verfolgen und ein schlüssiges Konzept vorlegen, wie es diese erreichen kann. Ein effizientes Finanzmanagement mit ausreichend Eigenkapital und Liquidität sind dabei das A und O. Das ist nicht nur für die Unternehmensentwicklung an sich wichtig, sondern auch um Kapitalerhöhungen und die damit einhergehende Verwässerung des Aktionärskapitals zu vermeiden. Ein gutes Problemmanagement und die Kommunikation von Misserfolgen sind ebenfalls ein Indikator für ein integres, fähiges Management.

Wo sollte man nach Wachstumsunternehmen suchen?

In jeder Wirtschaftsepoche gibt es bestimmte Branchen, in denen sich besonders viele Wachstumsunternehmen finden. Und zwar immer dort, wo sich innovative Ideen entwickeln oder ganz neue Wirtschaftszweige entstehen. In den 90er-Jahren waren es Telekommunikations-, Medien- und High-Tech-Unternehmen, die von der Entwicklung des Internets und technischen Fortschritten profitieren.

Heute stehen Industrie 4.0 mit fortschreitender Technologisierung und Digitalisierung im Rampenlicht. Sie bieten Innovationspotenzial und außergewöhnliche Wachstumschancen. Auch Biotechnologie, E-Commerce, Cloud- und Streaming-Dienste oder Internetsicherheit gehören zu den heute wachstumsstarken Branchen, in denen es sich lohnt nach Unternehmen mit einzigartigen Produkten und Dienstleistungen Ausschau zu halten.

Investieren in Wachstumsaktien – Der richtige Zeitpunkt

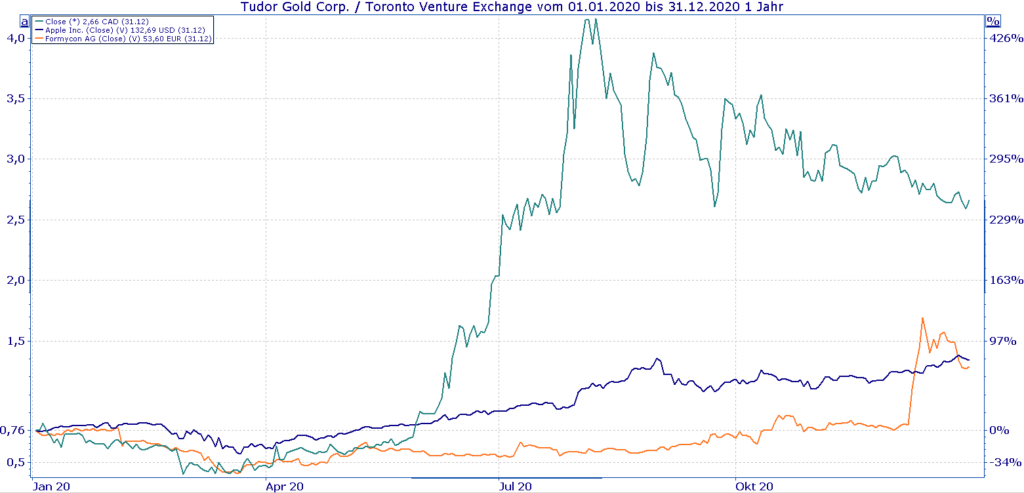

Viele Experten sind sich einig, dass es kaum möglich ist, den Markt zu timen, um Performance zu generieren. Auch Fisher ist der Meinung, dass dies unnötig ist. Mit Aktien überdurchschnittlicher Unternehmen lassen sich starke Einbrüche aussitzen und eine hervorragende langfristige Rendite erzielen, auch wenn man zum falschen Zeitpunkt gekauft hat. Auch unsere Erfahrung zeigt, dass es sich lohnt, an sorgfältig selektierten Unternehmen mit hohen Wachstumsraten festzuhalten, auch wenn die Kursentwicklung aus verschiedenen Gründen zwischenzeitlich unterdurchschnittlich ausfallen kann. Unsere Top Performer des Jahres 2020 Formycon, Tudor Gold und Apple hatten wir bereits längere Zeit im Depot, ohne dass sich ein signifikanter Erfolg einstellte. Auf lange Sicht haben sich die Investments mit Kurssteigerungen von plus 72% bis 235% ausgezahlt.

Dennoch muss man in Wachstumsaktien nicht zu jedem Preis investieren, denn oft führen überzogene Gewinnerwartungen auch zu ungerechtfertigt hohen Aktienkursen. Die Angst bei einer boomenden Aktie nicht dabei zu sein, kann die Kurse noch zusätzlich treiben. Deswegen bietet es sich an, neben der Einstiegsposition noch zusätzliche Liquidität für Zukäufe bereitzuhalten. Denn Kaufgelegenheiten können sich gerade bei Wachstumsaktien schneller ergeben, als man glaubt.

Beispielsweise bei kurzfristigen Problemen. Denn auch erfolgreiche Unternehmen erleiden bisweilen Rückschläge. Werden überzogene Gewinnerwartungen enttäuscht, bricht der Aktienkurs schnell mal zusammen. Auch schlechte Nachrichten aus der Branche oder allgemeine Kurskorrekturen durch makroökonomische Entwicklungen können zu günstigen Einstiegsgelegenheiten führen.

Wachstumsaktien sind die Dividendenaktien der Zukunft

Ein weiterer Grund, in Wachstumsaktien langfristig zu investieren, sind die Dividenden. Zwar zahlen die meisten im Wachstum befindlichen Unternehmen im Anfangsstadium ihrer Entwicklung keine Dividende. Sie investieren ihre Gewinne in das Unternehmenswachstum, was in der Regel aber auch zu schnelleren Kursanstiegen führt. Hat sich das Unternehmen jedoch einmal etabliert, sinken Ausgaben für Forschung und Entwicklung und es bleibt mehr Gewinn übrig, der an die Aktionäre verteilt werden kann. Mit zunehmender Unternehmensreife steigt auch die Chance auf eine regelmäßige Dividende. Wer eine solche Aktie im Frühstadium zu einem günstigen Kurs gekauft hat und geduldig dabeigeblieben ist, für den fällt die Dividendenrendite besonders üppig aus.

Lesen Sie hierzu mehr in unserem Artikel Investieren in Dividendenaktien und laden Sie sich hier unser kostenloses Whitepaper zum Thema Dividendenaktien herunter:

Whitepaper: Investieren in Dividendenaktien

Anleger sollten bei der Auswahl ihrer Dividendenaktien nicht nur auf die Dividendenrendite achten. Denn diese wird oft auf Basis der zuletzt gezahlten Dividende angegeben, steht aber im Verhältnis zum derzeitigen Aktienkurs. Erfahren Sie mehr in unserem kostenlosen Whitepaper.

Investieren in Wachstumsaktien – Wann man lieber aussteigen sollte

Auch wenn es sich lohnt, Wachstumstitel langfristig halten und sich von der Börsenachterbahn nicht verrückt machen zu lassen, heißt das nicht, dass man Wachstumsaktien niemals verkaufen sollte. Eine dauernde Beobachtung des Unternehmens – nicht des Aktienkurses – ist wichtig, um Kursverluste zu vermeiden. Nur wer über aktuelle Entwicklungen im Bilde ist, kann mögliche Probleme erkennen und auf Veränderungen reagieren. Auch bei Wachstumsunternehmen darf man sich nicht auf den ewigen Erfolg verlassen. Die Welt ist ständig im Wandel und auch Unternehmen müssen sich anpassen, um wettbewerbsfähig zu bleiben.

Ein Verkauf kann ratsam sein, wenn sich herausstellt, dass beim Kauf getätigte Annahmen nicht berechtigt waren und eine Fehleinschätzungen vorlag. Auch eine Verschlechterung der Wachstumschancen oder zugrundeliegender Rahmenbedingungen wie zunehmende Konkurrenz oder ein zunehmend gesättigter Markt können für einen Verkauf sprechen. Nicht zuletzt können sich immer auch bessere Alternativen ergeben, die einen Verkauf rechtfertigen.

In Wachstumsaktien investieren – Fazit

In Wachstumsaktien zu investieren bietet besonders hohe Renditechancen und sind für viele Anleger eine verlockende Investition. Doch sie bergen auch höhere Risiken. Bei sich verschlechternden Rahmenbedingungen müssen Anleger oft schnell und entschieden handeln können, um nicht auf dauerhaften Verlusten sitzenzubleiben.

Um herausragende Wachstumsaktien zu finden, ist eine tiefgründige Unternehmensanalyse nötig. Oft lohnt es sich, an solchen sorgfältig selektierten Aktien langfristig festzuhalten, um von den außergewöhnlichen Wachstumschancen zu profitieren und am Ende vielleicht sogar in den Genuss einer attraktiven Dividende zu kommen.

Newsletter abonnieren

Melden Sie sich für unseren monatlichen Newsletter an, um zukünftig über aktuelle Beiträge, Podcasts und Finanz-News informiert zu bleiben.

Wichtige Hinweise: Die in der Rubrik zur Verfügung gestellten Informationen erfolgen nach bestem Wissen und Gewissen. Informationen im Rahmen von Finanzanlagen unterliegen aber stetiger Veränderungen und wechselnder Einschätzungen. Eine Haftung wird ausgeschlossen. Sofern in den Darstellungen Charts verwendet werden, beziehen sich diese auf den dort angegebenen vergangenen Zeitraum, die angegebene Währung und es ist angegeben, ob es sich um eine Betrachtung vor oder nach Kosten handelt. Eine Kurs- oder Wertentwicklungen in der Vergangenheit ist kein verlässlichen Indikator für zukünftige Ergebnisse. Jede Finanzanlage hat bestimmte Risiken, bitte beachten Sie die Risikohinweise. Die Plutos Vermögensverwaltung AG ist ein kommerzieller Anbieter, die Ausführungen können daher auch werbliche und bezahlte Elemente beinhalten. Die Informationen stellen keine Anlageberatung oder Kauf- oder Verkaufsempfehlung dar, sondern sind eine Momentaufnahme der Finanzmärkte. Wir empfehlen grundsätzlich vor jeder Entscheidung die Beratung durch Ihre Bank oder einen unabhängigen Vermögensverwalter. Die Plutos Vermögensverwaltung AG erhält, sofern nicht anders angegeben, keine besondere Vergütung für die veröffentlichten Beiträge. Sofern sie aber Funktionen im Rahmen einer dargestellten Finanzanlage wahrnimmt, kann sie hierfür eine Vergütung erhalten. Zur weiteren Information beachten Sie bitte die rechtlichen Hinweise.

Eine Antwort