Was sind Futures?

Futures sind Termingeschäfte, bei denen sich ein Verkäufer vertraglich dazu verpflichtet, eine Ware oder einen Vermögenswert zu einem vorab vereinbarten Termin und Preis an den Käufer zu liefern. Der Käufer verpflichtet sich im Gegenzug dazu, dem Verkäufer die vereinbarte Ware abzunehmen.

Sie werden an der Terminbörse gehandelt und haben in erster Linie den Zweck, Preisschwankungen abzusichern. Die zugrunde liegenden Instrumente können Rohstoffe, Währungen, Aktien oder Indizes sein. Futures werden in Form von Kontrakten gehandelt, die bestimmte Eigenschaften wie den Basiswert, den Ausübungspreis sowie das Ausübungsdatum festlegen.

Wie funktionieren Futures?

Der Handel mit Futures basiert auf dem Prinzip der Terminvereinbarung. Käufer und Verkäufer einigen sich darauf, den Vermögenswert zu einem bestimmten Zeitpunkt zu einem festgelegten Preis zu kaufen oder zu verkaufen. Diese Vereinbarung wird in Form eines standardisierten Kontrakts festgehalten, der von einer Terminbörse wie der Chicago Mercantile Exchange oder der Eurex ausgegeben wird.

Der Handel findet an der Terminbörse statt, wo Käufer und Verkäufer anonym gegeneinander handeln. Der Preis eines Futures-Kontrakts wird durch das Angebot und die Nachfrage an der Terminbörse bestimmt und kann im Laufe der Zeit schwanken.

Anwendungsfall: Hedging

Eine der häufigsten Anwendungen ist das Hedging von Preisschwankungen. Unternehmen, die bestimmte Rohstoffe wie Öl oder Kaffee in großen Mengen kaufen oder verkaufen, sind häufig den Preisschwankungen dieser Märkte ausgesetzt. Um sich gegen diese Preisschwankungen abzusichern, können sie Futures-Kontrakte kaufen oder verkaufen, die den Basiswert des Rohstoffs repräsentieren.

Beispielsweise könnte ein Unternehmen, das Kaffee in großen Mengen verkauft, Futures- Kontrakte auf Kaffee shorten (also auf fallende Kurse setzen), um sich gegen sinkende Kaffee-Preise abzusichern. Wenn der Kaffee-Preis sinkt, wird der Wert des Futures-Kontrakts

steigen, was das Unternehmen vor Verlusten schützt. Auf diese Weise können Futures als Absicherung gegen Preisschwankungen dienen.

Anwendungsfall: Spekulation

Neben dem Hedging von Preisschwankungen werden Futures auch häufig zur reinen Spekulation eingesetzt. Anleger, die auf die Kursentwicklung von Rohstoffen, Währungen, Aktien oder Indizes setzen wollen, können Futures-Kontrakte kaufen oder verkaufen, um von steigenden oder fallenden Kursen zu profitieren.

Angenommen, Sie gehen davon aus, dass der Aktienkurs von Nvidia in den nächsten drei Monaten um 10 % steigen wird. In diesem Fall können Sie mithilfe von Futures-Kontrakten spekulieren, indem Sie diese kaufen (long gehen). Durch den Hebeleffekt kann ein erfolgreicher Futures-Handel besonders attraktiv sein. Wenn Sie beispielsweise nur 20 % Eigenkapital einsetzen und die restlichen 80 % von Ihrem Broker geliehen bekommen, ergibt sich ein Hebel von 5. Das bedeutet, dass eine Gesamtrendite von 10 % eine Eigenkapitalrendite von 50 % ergibt. Allerdings funktioniert das Ganze auch in die andere Richtung: Ein Verlust von 10 % auf die Gesamtposition bedeutet einen Eigenkapitalverlust von 50 %.

Der Handel mit Futures ist also mit einem hohen Risiko verbunden und erfordert in der Regel ein gewisses Maß an Erfahrung und Vorkenntnissen. Anleger sollten sich daher vor dem Handel gründlich über die Risiken und Chancen informieren. Ohne das nötige Wissen können sich Anleger hier rasch die Finger verbrennen.

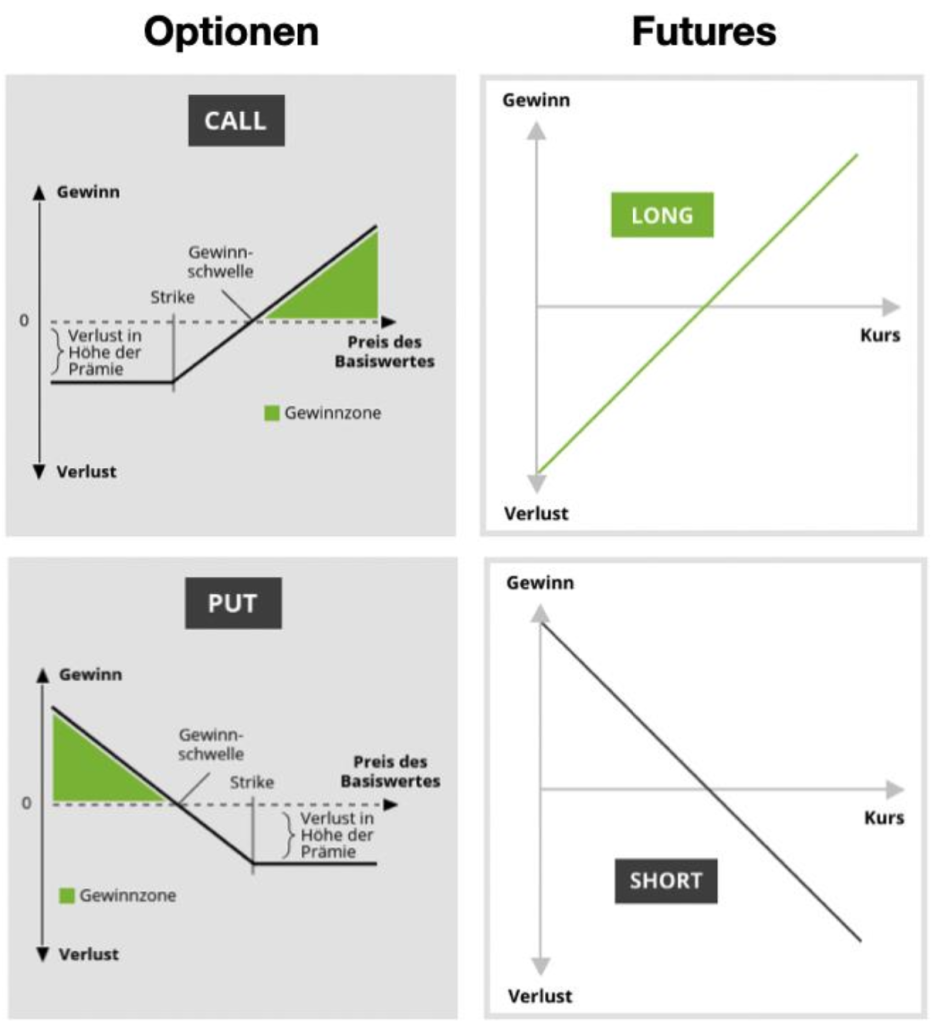

Futures versus Optionen

Futures und Optionen sind beides Derivate, die es ermöglichen, auf die Kursentwicklung von Vermögenswerten zu spekulieren oder Risiken abzusichern. Es gibt jedoch einige wichtige Unterschiede zwischen den beiden Instrumenten.

Der wichtigste Unterschied ist, dass Futures den Käufer verpflichten, den festgelegten Vermögenswert zu einem bestimmten Zeitpunkt zu einem festgelegten Preis zu kaufen oder zu verkaufen, während Optionen dem Käufer das Recht, aber nicht die Pflicht einräumen, den Vermögenswert zu einem bestimmten Preis und einem bestimmten Datum zu kaufen bzw. verkaufen.

Zum Thema Optionen haben wir bereits einen ausführlichen Artikel veröffentlicht, den Sie hier finden. Der Artikel dürfte die Abgrenzung zwischen Futures und Optionen klarstellen.

Futures versus Forwards

Futures und Forwards sind beides Derivate, die es ermöglichen, Preisschwankungen abzusichern oder auf die Kursentwicklung von Vermögenswerten zu spekulieren. Es gibt jedoch einige wichtige Unterschiede zwischen den beiden Instrumenten.

Der wichtigste Unterschied ist, dass Futures an der Terminbörse gehandelt werden und standardisierte Kontrakte mit festgelegten Eigenschaften wie dem Basiswert, dem Ausübungspreis und dem Ausübungsdatum ausgestattet sind. Forwards hingegen werden direkt zwischen zwei Parteien vereinbart und sind individuell auf die Bedürfnisse der beteiligten Parteien angepasst.

Ein weiterer Unterschied ist, dass Futures margenpflichtig sind, was bedeutet, dass sowohl Käufer als auch Verkäufer nur einen Bruchteil des tatsächlichen Wertes des Kontrakts hinterlegen müssen. Forwards hingegen sind nicht margenpflichtig; der volle Kaufpreis muss bei Abschluss des Kontrakts gezahlt werden.

Fazit

Futures sind standardisierte Derivate, die an der Terminbörse gehandelt werden und den Käufer verpflichten, einen bestimmten Vermögenswert zu einem festgelegten Preis zu einem späteren Zeitpunkt zu kaufen bzw. verkaufen. Sie können sowohl zum Hedging von Preisschwankungen als auch zur reinen Spekulation eingesetzt werden. Damit sind Futures aus der Welt der Finanzen nicht mehr wegzudenken. Der Handel mit Futures ist im Falle einer Spekulation jedoch mit einem hohen Risiko verbunden und erfordert ein gewisses Maß an Erfahrung und Vorkenntnissen. Anleger sollten sich daher vor dem Handel mit Futures gründlich über die Risiken und Chancen informieren.

Sollten Sie noch Fragen haben, nehmen Sie gerne Kontakt auf!

Whitepaper: Investieren in Dividendenaktien

Anleger sollten bei der Auswahl ihrer Dividendenaktien nicht nur auf die Dividendenrendite achten. Denn diese wird oft auf Basis der zuletzt gezahlten Dividende angegeben, steht aber im Verhältnis zum derzeitigen Aktienkurs. Erfahren Sie mehr in unserem kostenlosen Whitepaper.

Wichtige Hinweise:

Die in der Rubrik zur Verfügung gestellten Informationen erfolgen nach bestem Wissen und Gewissen. Informationen im Rahmen von Finanzanlagen unterliegen aber stetiger Veränderungen und wechselnder Einschätzungen. Eine Haftung wird ausgeschlossen.

Sofern in den Darstellungen Charts verwendet werden, beziehen sich diese auf den dort angegebenen vergangenen Zeitraum, die angegebene Währung und es ist angegeben, ob es sich um eine Betrachtung vor oder nach Kosten handelt. Eine Kurs- oder Wertentwicklungen in der Vergangenheit ist kein verlässlichen Indikator für zukünftige Ergebnisse. Jede Finanzanlage hat bestimmte Risiken, bitte beachten Sie die Risikohinweise.

Die Plutos Vermögensverwaltung AG ist ein kommerzieller Anbieter, die Ausführungen können daher auch werbliche und bezahlte Elemente beinhalten. Die Informationen stellen keine Anlageberatung oder Kauf- oder Verkaufsempfehlung dar, sondern sind eine Momentaufnahme der Finanzmärkte. Wir empfehlen grundsätzlich vor jeder Entscheidung die Beratung durch Ihre Bank oder einen unabhängigen Vermögensverwalter. Die Plutos Vermögensverwaltung AG erhält, sofern nicht anders angegeben, keine besondere Vergütung für die veröffentlichten Beiträge. Sofern sie aber Funktionen im Rahmen einer dargestellten Finanzanlage wahrnimmt, kann sie hierfür eine Vergütung erhalten.

Zur weiteren Information beachten Sie bitte die rechtlichen Hinweise.